Comment investir en bourse de façon (ultra) passive avec les ETF ?

Vous avez toujours rêvé d’investir en bourse sans y passer des heures tous les jours ?

Ou vous souhaitez investir de façon passive pour avoir le temps de faire ce qui compte vraiment pour vous ? Ou encore, vous voulez diversifier votre portefeuille rapidement et efficacement, en passant qu’un seul ordre en bourse ?

Si vous avez répondu « oui » à une de ces questions, alors les ETFs (ou trackers) sont faits pour vous !

Pour faire simple, un tracker est un fonds regroupant plusieurs d’actions. Il a pour but de répliquer un indice boursier.

Par exemple, un ETF sur le S&P500, qui est l’indice phare américain et qui regroupe les 500 plus grosses sociétés cotées américaines. Il a pour but de répliquer les performances de cet indice.

Ces fonds ont de nombreux avantages, car ils permettent de diversifier ses investissements en un seul ordre et à moindre coût !

Pourquoi investir dans des ETF ?

Tout d’abord, je vais vous raconter une petite histoire.

Lorsque j’ai commencé à investir en bourse, en octobre 2020, je m’étais formé au préalable et je savais qu’il fallait diversifier un minimum son portefeuille.

Car si je ne le faisais pas, je risquais d’avoir un portefeuille trop volatil. Et les montagnes russes, ce n’est surtout pas ce que je voulais !

Donc j’ai commencé à investir 400 € si je me souviens bien, dans quatre entreprises françaises différentes.

J’étais débutant, alors j’ai commis plusieurs erreurs.

Comme passer tous mes ordres le même jour, et le passer avec un ordre au marché, alors qu’il n’y avait pas d’urgence du tout…

Car un ordre au marché est prioritaire sur tous les autres ordres en bourse, et il doit être utilisé seulement s’il y a une véritable urgence. En passant ce type d’ordre, j’étais sûr d’être prioritaire, mais je n’avais aucun contrôle sur le prix.

Donc j’aurais pu avoir de très mauvaises surprises. Mais heureusement, c’était sur des grandes entreprises. De ce fait, j’ai rapidement trouvé un vendeur à un prix convenable. Bref, je vous raconte tout ça car à l’époque je savais déjà ce qu’était un ETF, mais je pensais que ce n’était pas top, et que la performance était trop faible.

Alors que ça aurait été parfait dans ma situation, car j’étais débutant et j’avais besoin de diversifier mon portefeuille assez rapidement.

Certes, en investissant dans un ETF, il se peut que l’on ait un rendement plus faible qu’en investissant directement dans des actions. Mais cela dépend beaucoup de l’investisseur, de sa stratégie et de son talent pour dénicher les meilleures entreprises du marché.

Et pour faire ça, il faut pas mal de connaissance… Ce que je n’avais pas ou très peu à l’époque.

En plus d’avoir une diversification intéressante et un rapport rendement/risque très correct, investir dans ces fonds est une stratégie d’investissement très passive.

De quoi vous satisfaire si vous n’avez pas envie de passer des heures à analyser des actions, à se renseigner sur les actualités d’une entreprise, ou encore de regarder des dizaines de graphiques.

Actuellement, j’ai une forte allocation en actions et une faible allocation en trackers, mais je suis en train de rééquilibrer tout ça.

Car je me rends compte que j’ai sous-estimé le pouvoir des ETF pendant trop longtemps !

Maintenant, nous allons voir ce que c’est le DICI.

Il est indispensable de le consulter AVANT d’investir le moindre euro.

Les 8 avantages des ETF

Même si je viens d’en parler juste au-dessus, j’aimerais vous faire une petite synthèse sur les 8 avantages des trackers.

Une diversification massive

Les ETF offrent une excellente diversification. En effet, il en existe de nombreux types différents :

- actions géographiques ;

- actions sectoriels ;

- obligataires ;

- thématiques (eau, défense, voitures électriques, etc.) ;

- répliquant le cours de matières premières, de cryptomonnaies, etc.

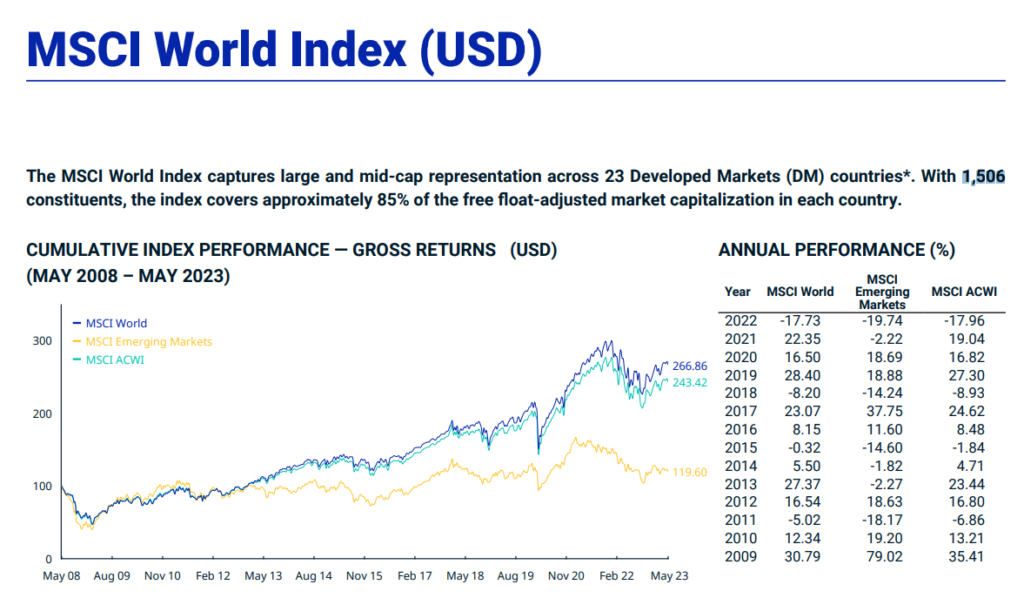

En plus, en règle générale, les ETF regroupent plusieurs dizaines, voire centaines de titres. Par exemple, un simple fonds répliquant l’indice MSCI World (allocation mondiale) regroupe 1 506 entreprises du monde entier ! Ainsi, le risque est beaucoup plus faible qu’en investissement stock picking, car vous êtes très largement diversifié.

Les ETF : des titres très liquides

Ces fonds se négocient en continu sur les marchés financiers. Vous pouvez acheter et vendre des parts quand vous voulez, du moment que la bourse est ouverte.

De plus, comme la plupart des ETF sont populaires, vous pourrez les revendre à un prix correct à tout moment. Vous êtes quasiment sûr de trouver un acheteur ou un vendeur en face de vous. Seules exceptions pour les « jeunes » fonds ayant un faible encours (100 millions d’euros et moins), ces trackers seront moins liquides.

Un titre financier aux frais réduits

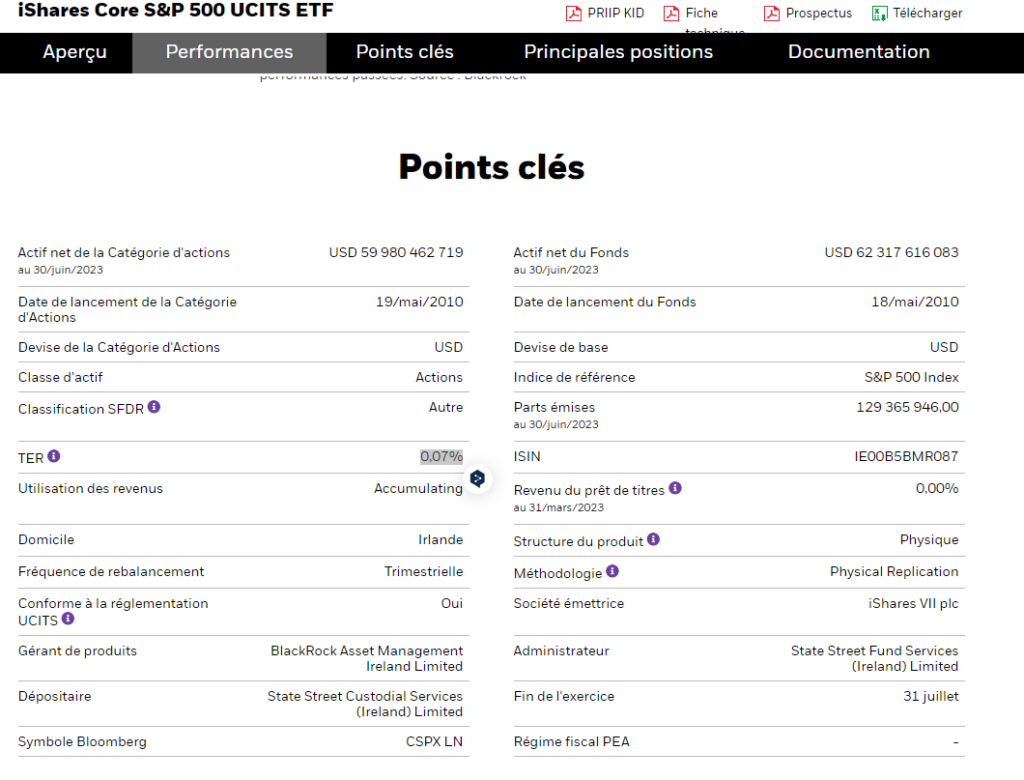

Les trackers ont des frais de gestion beaucoup plus bas que les fonds communs de placement (FCP) traditionnels. En effet, les frais de gestion sont de 0,30 % en moyenne et descendent même à 0,07 % pour les fonds les moins onéreux. Cela représente donc de belles économies lorsque les frais des FCP sont de 2 % en moyenne !

Toutefois, certains ETF thématiques peuvent facturer des frais de gestion assez élevés : au-dessus de 0,50 % par an, cela est déjà beaucoup. Je sais par exemple qu’un fonds répliquant le MSCI India a des frais de gestion de 0,85 %. Cela monte encore plus pour les ETF crypto. Réfléchissez-y à 2 fois avant d’investir dans ces ETF. 😉

Vous savez dans quoi vous investissez avec les ETF

Les ETF sont conçus pour répliquer la performance d’un indice spécifique, tel que le S&P 500 ou le MSCI WORLD. Les détails de l’indice sous-jacent et de la composition du fonds sont disponibles publiquement. Ainsi, vous savez exactement dans quoi vous investissez. Et cela est aussi valable pour les trackers à réplication synthétique (on en parle plus bas dans l’article).

Investissez dans le monde entier en quelques clics

Comme nous l’avons vu, ces fonds vous offrent une diversification massive en quelques clics. De ce fait, avec quelques connaissances et l’achat d’un ETF qui est bien diversifié, vous pouvez pratiquement répartir vos investissements dans le monde entier.

De nos jours, grâce à une connexion internet et un smartphone, on peut investir sur 85 % de la capitalisation boursière japonaise, américaine, mondiale et même des pays émergents. À savoir qu’une part d’un fonds s’échange à partir de quelques dizaines d’euros. Vous n’avez aucune excuse !

Autrement dit, cela n’a jamais été aussi simple d’investir.

Vous pouvez toucher des dividendes grâce aux ETF

Certains trackers distribuent des dividendes aux investisseurs. C’est ce que l’on appelle des ETF distribuants. Vous verrez sur la fiche du produit qu’il est marqué « distribuant » et la mention « DIST » dans son libellé. Néanmoins, sachez que la plupart des fonds sont capitalisants, c’est-à-dire qu’ils réinvestissent directement les dividendes qu’ils touchent !

Sécurité des trackers : un produit financier bien géré

La sécurité est un aspect important des trackers. Comme pour tout fonds d’investissement, la conservation des actifs est totalement séparée de la gestion. En effet, les actifs des investisseurs sont conservés auprès d’un dépositaire, ce qui les sécurise en cas de faillite de la société de gestion (ex : Amundi, Lyxor, iShares, etc.). Vous pouvez donc investir en toute tranquillité d’esprit.

Un investissement très passif

Pour finir, un dernier avantage (et pas des moindres) est la passivité de cet investissement. Comme les ETF ont été conçus pour répliquer un indice boursier, vous n’êtes pas obligé de suivre activement les marchés financiers et leurs actualités. Tout simplement, car les indices boursiers trient régulièrement les actions qui les composent et excluent les entreprises qui périclitent.

Ainsi, les indices gardent en permanence les meilleures actions en leur sein. Et comme les trackers répliquent les indices, vous en profitez indirectement.

↪️ Si vous voulez approfondir l’investissement en bourse vers un autre blog de qualité, je vous renvoie vers le site Investova.

Les inconvénients de ces fonds d’investissement

Comme vous vous en doutez, les ETF comportent également quelques inconvénients.

Vous n’avez plus de droit de vote

Lorsque vous investissez dans des trackers, par définition, vous perdez votre droit de vote. Celui-ci est confié à la société de gestion de l’ETF (ex : Amundi, Lyxor, iShares, etc.).

Dans le cas d’un fonds à réplication synthétique, le droit de vote disparaît tout simplement. Parce dans ce cas-là, le panier d’actions est différent de l’indice répliqué.

Vous prenez tout ou rien !

Les trackers sont radicaux. Je m’explique : soit vous devez vous contenter de l’ensemble des actions comportant l’ETF, soit vous n’achetez pas de parts du fonds.

Comme il s’agit d’un panier d’actions, vous ne pouvez pas exclure certaines actions qui vous dérangeraient… ni certains secteurs (ex : armement, tabac, etc.). Heureusement, de nos jours, il existe énormément d’ETF. Certains d’entre eux donnent la possibilité d’investir uniquement dans des entreprises respectueuses de l’environnement. 🌿

Par exemple, vous avez ce tracker européen de chez Lyxor : Lyxor Net Zero 2050 S&P Eurozone Climate PAB (DR) UCITS ETF ACC.

Certains fonds manquent de liquidité

Les sociétés de gestion ont tout à fait le droit de fermer un ETF. Cela peut arriver si le fonds n’est pas très populaire et/ou que sa gestion coûte cher.

Dans ce cas, vous ne perdrez pas votre argent. Mais le risque est que la société de gestion ferme l’ETF dans un moment critique. Imaginons que la société clôture le fonds lors d’un krach boursier, alors vous serez contraint de vendre vos parts à un prix plus faible que votre prix d’achat.

Je vous rassure, la fermeture d’un ETF reste un événement très rare ! Pour le limiter au maximum, je vous recommande de sélectionner des trackers avec un encours assez important (50 millions d’euros minimum).

Une représentation inégale des secteurs

Selon l’indice que vous répliquez, vous aurez forcément des disparités dans les pondérations sectorielles. En général, les secteurs de la technologie, de la finance et de la santé jouent un rôle prépondérant.

Par ailleurs, certaines sociétés ont un poids considérable au sein d’un indice boursier. Par exemple, dans notre CAC 40, l’entreprise LVMH pèse à elle seule 17,62 % (au 01/07/2023).

Note : pour pallier à cet inconvénient, il existe certains ETF « equal weight », c’est-à-dire que chaque entreprise a le même poids. Voici un exemple avec un ETF S&P 500 ESG, où chaque entreprise pèse 0,50 % environ.

Un risque de perte en capital existe

Vous savez peut-être déjà ce que je vais vous dire, mais comme tout investissement : les trackers comportent un risque de perte en capital. Donc n’investissez que de l’argent que vous pouvez vous permettre de perdre !

Ne commencez pas à mettre votre épargne de précaution sur un tracker S&P 500, vous pourriez le regretter. 🥲

Note : il existe également un risque de contrepartie qui est spécifique aux ETF à réplication synthétique. J’en parle plus bas dans l’article.

Comment choisir un ETF ?

Avant de parler plus en détail des ETFs, je vous conseille vivement de toujours être vigilant quand vous investissez dans un tracker et de regarder le DICI (Document d’Information Clé pour l’Investisseur).

Ce document regroupe toutes les informations les plus importantes comme le type de risque, les performances passées, le type de réplication ou encore les frais de gestion.

Nous allons voir les critères les plus importants à vérifier avant d’investir, par ordre d’importance.

Vous êtes prêt ?

L’indice répliqué

C’est le critère le plus important à regarder, car c’est celui qui vous indique dans quoi vous investissez exactement. Nous l’avons vu toute à l’heure, mais avec des ETF, on peut investir dans des indices boursiers comme le S&P 500 ou le CAC 40. Mais il existe énormément de fonds différents.

Vous allez avoir des trackers qui répliquent le cours de l’or, d’autres qui regroupent des sociétés foncières cotées en bourse. Vous pouvez aussi en trouver sur des obligations.

Bref, il y en a pour tous les goûts.

Vous trouverez la plupart du temps des ETFs spécialisés dans une zone géographique ou un secteur d’activité particulier, et parfois les deux.

Voici quelques exemples :

- Sur le CAC 40 : secteurs variés mais votre argent est investi dans toute la France

- Sur le World Health Care : cet ETF va investir dans le monde entier, mais que dans le secteur de la santé.

- Un fonds sur les entreprises écologiques en Norvège : je n’ai pas d’exemple d’ETF précis, mais ça doit sûrement exister. On a à la fois un secteur d’activité et géographique précis.

Donc, tout ça pour dire qu’il est très important de bien choisir l’indice répliqué par le tracker et de savoir dans quoi on investit son argent.

Vous pouvez créer votre portefeuille sur mesure.

Que ce soit en mixant les zones géographiques, avec une allocation sur le continent européen, asiatique et américain. Ou alors varier les secteurs d’activités en sélectionnant ceux qui vous paraissent le plus prometteur dans les années à venir. Ça peut être la santé, l’eau, la défense, la vieillesse, etc.

Le tout est de bien DI-VER-SI-FIER !

Les frais de gestion

Vous trouverez aisément des ETFs avec des frais inférieurs à 0,5 %. Ne sous-estimez pas les frais de gestion, car même si 1 % reste relativement faible, sur le long terme, les frais peuvent vous grignoter une partie très importante de votre rendement !

J’insiste là-dessus, car c’est capital pour avoir une bonne performance en bourse.

Vous ne me croyez pas ?

Alors je vous renvoie vers cet article de Moneylo sur les frais.

L’éligibilité à votre enveloppe fiscale

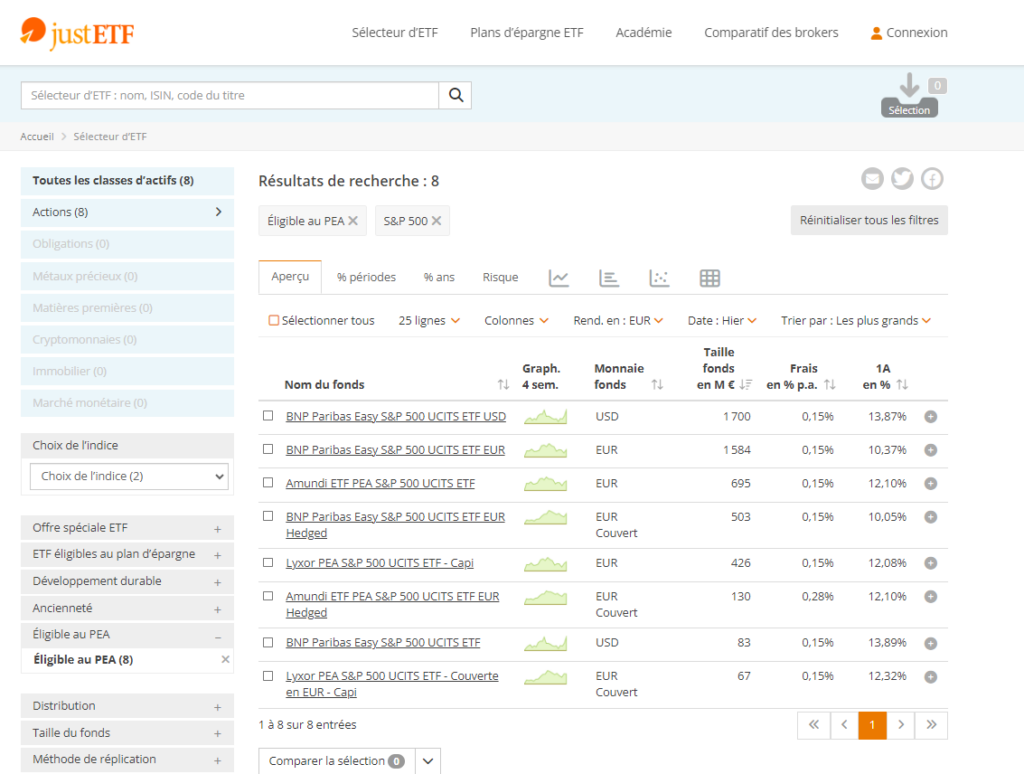

En fonction de l’enveloppe fiscale dans laquelle vous souhaitez investir (PEA, assurance-vie, CTO), les trackersdisponibles ne seront pas les mêmes. En effet, vous trouverez la totalité des ETF sur CTO, puisque cette enveloppe ne dispose d’aucune contrainte.

Concernant le PEA, le choix est un peu plus restreint, mais vous trouverez aisément des fonds pour chaque grand indice boursier :

- MSCI World ;

- MSCI Emerging Markets ;

- S&P 500 ;

- CAC 40 ;

- Euro Stoxx 060 ;

- etc.

↪️ Pour filtrer les trackers éligibles PEA, vous pouvez utiliser des screeners d’ETF tel que justetf.

Enfin, pour l’assurance-vie, l’offre d’ETF sera encore plus restreinte. Pour savoir ceux qui sont éligibles, il faudra que vous regardiez dans la liste des unités de compte de votre contrat.

L’encours d’un tracker

L’encours représente tout simplement le montant total investi au sein de l’ETF. Comme nous l’avons précédemment, un fonds avec un faible encours a plus de chances de fermer (même si elles restent faibles). Donc, personnellement, pour limiter ce risque, je ne sélectionne que des ETF ayant un encours de :

- 50 millions d’euros pour ceux éligibles au PEA ;

- 500 millions d’euros pour les ETF disponibles sur CTO.

Comme le PEA est réservé aux investisseurs français, les encours sont beaucoup plus faibles. Donc, c’est pour cette raison que je n’applique pas la même limite.

Le prix d’une part

Tout comme les actions, les ETF sont cotés en direct sur les marchés financiers. Ainsi, le prix d’une part varie quotidiennement en fonction de l’offre et de la demande.

La plupart des trackers s’échangent à quelques dizaines d’euros tout au plus. Toutefois, certains fonds sont cotés à 200-300-400 €, voire plus. C’est le cas de l’ETF Amundi MSCI World, qui est actuellement coté à 420 €. Il en va de même pour l’ETF Amundi sur le Russell 2000 qui est coté à 250 €.

Ce critère n’est pas déterminant dans la qualité d’un fonds, mais plutôt dans la facilité d’investissement. Si vous prévoyez d’investir 100 € tous les mois, un ETF à 400 € ne vous permettra que d’investir tous les 4 mois…

L’aversion au risque

Est-ce que vous savez à quel point vous aimez prendre des risques ?

Si vous ne le savez pas encore, ça va être maintenant qu’il va falloir le déterminer.

Lorsque vous consulterez le DICI, vous aurez toujours une échelle de risque qui est sur 5 ou sur 7.

Les ETF actions sont par nature très risqués, comparés aux obligations et aux autres placements.

Donc il ne faudra pas que vous soyez étonnés si vous voyez souvent des 4/5 ou des 6/7. Pour avoir 7/7 en risque, c’est plutôt rare, mais ça peut arriver si vous investissez dans des pays émergents.

Ou dans des « small caps », comme on dit à l’américaine.

C’est-à-dire des petites capitalisations boursières. Entendez par là des petites et moyennes entreprises (PME).

Pour information, la capitalisation boursière est exprimée en euro, en dollar, ou dans une autre devise. Elle est calculée en multipliant le cours de l’action par le nombre d’actions en circulation.

La devise de l’ETF et les trackers hedgés

Lors de vos recherches, vous verrez assez rapidement que tous les trackers ne sont pas cotés sur la même devise. Certains sont en euros, d’autres en dollars et d’autres encore dans des devises différentes.

Pour investir dans un fonds américain, disons un ETF sur le S&P 500, vous avez 2 choix :

- soit, vous achetez directement une part en euros. Ici, c’est l’ETF qui a réalisé la conversion à votre place ;

- soit, vous achetez des parts d’un ETF en dollar. Dans ce cas, vous devrez convertir vos euros en dollars et payer des frais de change.

Par ailleurs, vous le savez peut-être déjà, mais en bourse, on parle du risque de change. Ce risque représente l’évolution à la hausse ou à la baisse d’un actif qui est différent de votre devise. Comme quand vous achetez un ETF en dollar.

Et ce risque de change peut tout changer !

Par exemple, en 2021, la performance du S&P 500 a été de 28,16 % en dollar, alors qu’ell a été de 37,89 % en euro. Cette différence varie chaque année, en fonction de l’évolution de la partié EUR/USD.

En 2021, comme l’euro s’est déprécié, la performance en euro a été plus intéressante que celle en dollar. Mais si l’euro s’apprécie face au dollar, alors la performance en dollar sera plus importante.

Ainsi, pour se protéger contre ce risque, vous pouvez investir dans des ETF hedgés. Voici un exemple avec l’ETF iShares S&P 500 EUR Hedged UCITS ETF (Acc).

À noter que les trackers hedgés comportent un peu plus de frais de gestion que les fonds non couverts, mais en échange vous êtes protégé du risque de change.

En outre, investir sur des fonds hedgés sur le long terme (10 ans et plus) n’est pas forcément pertinent. Tout simplement car la parité entre les 2 devises a tendance à s’équilibrer sur de longues périodes.

Les performances passées

Ne préjugent pas des performances futures.

Vous avez dû voir cette phrase maintes fois. Et c’est vrai !

On a beau dire ce que l’on veut, on ne peut pas prédire l’avenir.

Donc même si un ETF a une performance folle sur ces dix dernières années, si les actions qui composent l’indice se cassent la figure, votre investissement va fondre comme neige au Soleil. Toutefois, les performances passées restent un très bon indicateur pour savoir si le fonds subit d’importantes fluctuations ou non.

Si vous voyez que sur les dernières années, le fonds oscillait entre -10 % et +10 %, alors il y a de fortes chances pour que cette fourchette reste plus ou moins similaire dans les années à venir.

Et si on parlait dividendes ?

ETF capitalisant et distribuant

Je ne sais pas si vous avez remarqué, mais il existe 2 types d’ETFs !

Comment ça on est en plus en 2012 ? 🙃

Je vous présente les trackers distribuant et capitalisant :

- Dans le cas d’un fonds distribuant, ce type d’ETF vous permet de percevoir les dividendes versés par les entreprises qui composent le fonds.

- Par contre, dans le cas d’un fonds capitalisant, l’émetteur de l’ETF réinvestit directement les dividendes pour vous. Donc vous ne percevez pas de dividendes sur votre PEA ou CTO. À savoir que dans ce cas, la performance obtenue tient compte des dividendes réinvestis.

Pour choisir un type d’ETF plutôt qu’un autre, cela dépendra de vous !

Qu’est-ce que vous voulez faire de vos dividendes ?

Si vous comptiez les réinvestir dans ce même ETF, un fonds capitalisant vous permettra d’avoir moins d’ordres à passer et d’automatiser votre investissement. On est vraiment dans de la gestion ultra passive ! 😎

Néanmoins, si vous souhaitez réinvestir vos dividendes dans d’autres ETFs ou actions. Ou que vous souhaitez tout simplement en profiter et les dépenser, il faudra plutôt opter pour un ETF distribuant !

La qualité de la réplication

Les trackers sont des fonds d’investissements qui ont pour but de répliquer un indice boursier. Et selon les ETF, certains répliquent mieux que d’autres leur indice de référence.

Mais une chose est sûre : un écart de performance entre un fonds et l’indice existe toujours. D’ailleurs, il arrive parfois que l’ETF surperforme son indice de référence.

✅ Pour trouver cette information, vous verrez sur la page de l’ETF l’évolution de l’indice répliqué et du fonds. Sur ce graphique, vous verrez également la différence de performance entre les deux. À savoir qu’une différence de quelques pourcents sur plusieurs années n’est pas dramatique !

Le type de réplication

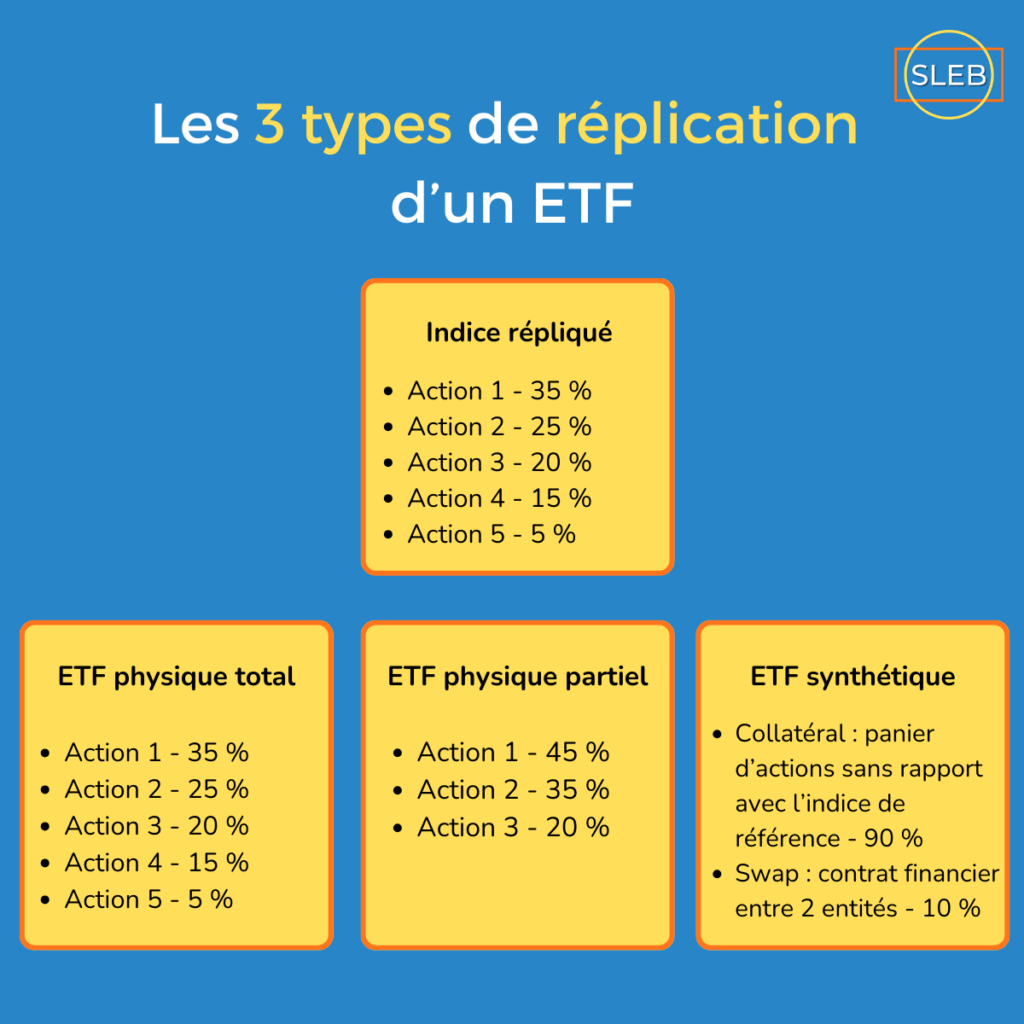

Il existe 3 types de réplication pour les trackers. Les voici :

- la réplication physique totale ;

- la réplication physique partielle ;

- la réplication synthétique.

La réplication physique

- La réplication physique totale

En investissant dans un ETF à réplication physique totale, vous détenez directement les actions des sociétés composant l’indice répliqué. Le fonds va acheter les mêmes titres que l’indice et dans les mêmes proportions.

Il s’agit du mode de réplication le plus simple à comprendre et celui qui est le plus utilisé.

- La réplication physique partielle

Il existe également la réplication physique partielle, où le tracker va acheter les mêmes titres que l’indice répliqué. Mais cette fois-ci, l’ETF détient seulement les titres les plus représentatifs de l’indice.

Si l’indice est en question est par exemple le CAC40, qui ne regroupe que 40 sociétés différentes, alors c’est facile de le répliquer totalement.

À l’inverse, si l’indice est par exemple le RUSSEL 2000, vous avez cette fois-ci 2 000 sociétés détenues au sein du fonds. L’ETF va alors acheter que les titres des 1 000 premières sociétés de l’indice par exemple.

Le fait de répliquer partiellement l’indice va permettre d’avoir des performances plus ou moins similaires à l’indice de base. Mais l’avantage est que le tracker aura beaucoup moins d’actions différentes à gérer.

D’où des frais de gestion beaucoup plus faibles, intéressant non ?

La réplication synthétique

Pour un tracker à réplication synthétique, il va agir d’une manière différente que pour une réplication physique, car cet ETF va être composé d’un collatéral et d’un swap.

- Qu’est-ce qu’un collatéral ?

Le reste du fonds s’appelle le collatéral. Il s’agit d’un panier d’actions qui regroupent plusieurs titres, pouvant avoir ou pas un lien avec l’indice répliqué par le tracker.

Par exemple, vous pouvez très bien investir dans un ETF sur le S&P500 réplication synthétique alors que le collatéral est un panier d’actions européen.

- Qu’est-ce qu’un swap ?

Un swap est un contrat entre deux entités.

La première entité souhaite se protéger et la seconde vend sa protection. Par exemple, une banque A veut se protéger de la baisse du cours potentielle d’une action qu’elle détient.

Alors, pour se protéger, elle va passer un contrat avec une banque B. Cette dernière va lui garantir de lui régler la différence si le cours de l’action baisse. Cependant, si le cours de l’action augmente alors ce sera l’entité A qui paiera la différence à l’entité B.

- Les swaps de performance

Ainsi, un ETF peut investir dans un panier d’actions qui ne correspond pas forcément à celui de l’indice de référence.

Mais comme cet ETF utilise un swap, alors il échange la performance de son panier d’actions avec la performance du panier d’actions de l’indice de référence. Les ETFs synthétique utilisent donc des swaps de performance qui permettent de compenser les écarts de performance entre deux ETFs.

- Le risque de contrepartie

Par ailleurs, le risque d’un tracker à réplication synthétique comporte un risque de contrepartie. En effet, les ETFs UCITS (Undertakings for Collective Investments in Transferable Securities) sont limités à un swap maximum de 10% de l’actif total du fonds.

Pour ceux qui se demandent, UCITS est juste une directive européenne visant à harmoniser les marchés européens. Ce qui veut dire que la perte maximale en cas de faillite de la contrepartie est de 10 % au maximum.

En pratique, le swap n‘atteint jamais les 10% au sein d’un ETF car les ETFs essaient d’avoir la proportion de swap la plus faible possible.

De plus, sachez que vous pouvez retrouver la valeur du swap sur la page de l’ETF ou dans le DICI. Et pour relativiser, on dit souvent que les émetteurs peuvent faire faillite.

Mais, sachez que les émetteurs des swaps sont des grandes banques d’investissement internationales, qui ont donc une probabilité très faible de faire faillite.

En outre, les ETFs synthétiques souscrivent à des assurances pour couvrir le risque de contrepartie.

Donc pas de panique !

Que choisir entre les deux types de réplication ?

À ce stade de l’article, vous devez sûrement vous demander :

« À quoi ça sert d’investir dans un ETF à réplication synthétique ? »

- L’avantage d’un tracker à réplication synthétique

Investir dans le monde entier avec un PEA !

Tout simplement, car un fonds à réplication synthétique vous permettra d’investir dans des indices du monde entier avec un PEA.

Ce qui n’est normalement pas possible avec cette enveloppe fiscale. En effet, l’ETF est éligible au PEA car il est géré par une banque ou un gestionnaire d’actifs européen.

Un ETF à réplication synthétique vous permettra donc d’avoir un PEA bien diversifié géographiquement. Et aussi d’avoir des secteurs d’activités variés tout en profitant d’une exonération d’impôts sur le revenu.

C’est bon ça !

- L’avantage d’un ETF à réplication totale

D’un autre côté, l’avantage principal de la réplication totale est que vous savez exactement où votre argent est investi.

En effet, vous savez précisément dans quelles sociétés et dans quels secteurs d’activité vous investissez car l’indice suivi par l’ETF est répliqué directement.

Tandis que pour un tracker à réplication synthétique, comme nous l’avons juste au-dessus, votre argent peut être investi dans un secteur d’activité ou géographique qui n’a aucun rapport avec l’indice de référence.

Les meilleurs ETF pour PEA et CTO

Suite à l’ensemble des critères de sélection que nous venons d’évoquer, je vous ai concocté une liste de trackers très compétitifs. Voici les indices boursiers dont nous allons parler :

- MSCI World (actions des pays développés du monde entier) ;

- MSCI Emerging Markets (actions des pays émergents du monde entier) ;

- S&P 500 (actions américaines) ;

- Euro Stoxx 600 (actions européennes) ;

- CAC 40 (actions françaises).

Les meilleurs ETF éligibles au PEA

✅ MSCI World :

✅ MSCI Emerging Markets :

- Amundi ETF PEA MSCI Emerging Markets UCITS ETF ;

- Amundi ETF PEA MSCI Emerging Asia UCITS ETF : pays émergents asiatiques uniquement.

✅ S&P 500 :

✅ Euro Stoxx 600 :

✅ CAC 40 :

- Lyxor CAC 40 (DR) UCITS ETF – Dist ;

- Amundi CAC 40 ESG UCITS ETF DR EUR (C) : prise en compte des critères ESG pour la sélection des actions.

Les meilleurs ETF éligibles au CTO

✅ MSCI World :

✅ MSCI Emerging Markets :

- iShares Core MSCI Emerging Markets IMI UCITS ETF (Acc) : IMI signifie (Investable Market Index), donc cela veut dire que les moyennes et petites capitalisations sont incluses ;

- Amundi Index MSCI Emerging Markets UCITS ETF DR (C).

✅ S&P 500 :

✅ Euro Stoxx 600 :

✅ CAC 40 :

- Lyxor CAC 40 (DR) UCITS ETF – Dist ;

- Amundi CAC 40 ESG UCITS ETF DR EUR (C) : prise en compte des critères ESG pour la sélection des actions.

En résumé : que retenir des ETF ?

Les ETF comportent de nombreux avantages :

- diversification massive ;

- suivre la performance du marché facilement ;

- produit financier très abordable ;

- une liquidité importante ;

- un investissement très passif.

Ces produits financiers sont assez simples à prendre en main. Il suffit de connaître les bases de l’investissement en bourse pour se bâtir un portefeuille de trackers équilibré.

Tandis que pour le stock picking, il s’agit d’un travail beaucoup plus compliqué et approfondi. Il faut avoir beaucoup plus de connaissance. On prend également le risque de sous performer le marché.

Par ailleurs, en investissant via un PEA, vous pouvez investir dans des fonds répliquant les plus grands indices boursiers ! Grâce aux ETF à réplication synthétique, vous pouvez tout à fait investir dans le monde entier.

C’est plutôt pour les obligations, l’or papier et l’immobilier papier que vous serez limité. Tous ces investissements sont possibles avec des trackers !

Ainsi, c’est à ce moment-là que le CTO (Compte-Titres Ordinaire) peut avoir toute sa place dans votre stratégie. Celui-ci vous permettra de diversifier davantage votre portefeuille.

Source des Images : Pexels

Je précise que je ne suis pas reconnu comme un professionnel par l’État ou un organisme financier public mais je suis simplement un particulier qui partage ses connaissances, ses erreurs et réflexions dans le but de vous aider.

Tout investissement comporte des risques donc n’investissez que ce que vous pouvez vous permettre de perdre. Lorsque vous décidez d’investir en ligne, il est important de bien se renseigner en amont et de croiser les sources.

Est-ce que cet article vous a été utile ?

N'hésitez pas à voter !

Note moyenne : 4.3 / 5. Compte des votes : 9

Pas encore de votes, soyez le premier à voter !

We are sorry that this post was not useful for you!

Let us improve this post!

Tell us how we can improve this post?

Bonjour Gwenn,

Les ETF représentent un moyen sûr pour investir en bourse lorsqu’on débute. En effet, ils sont déjà bien diversifiés. De ce fait, 3 ou 4 ETF suffisent pour avoir un portefeuille ultra varié.

Alors qu’investir dans des actions demande des connaissances d’analyse afin de sélectionner des entreprises en bonne santé. En plus, cela demande pas mal de temps. Pour moi, il est impératif de se former avant d’investir dans des actions.

L’avantages des ETF, c’est qu’il n’y a pas besoin de se former et que le choix se fait plus au ressenti et par conviction. De plus, comme tu le dit, cela ne prend pas beaucoup de temps.

Merci pour cet article très détaillé 😊

Excellente journée !

Bonjour Julien,

Merci beaucoup pour ton commentaire, ça fait plaisir 🙂

Il est vrai que maintenant, avec seulement quelques ETFs qui ont très peu de frais de gestion, on peut investir dans le monde entier et être bien diversifié.

Ce qui était loin d’être le cas par le passé, nous avons de la chance !

Tu investis quand même dans des actions individuelles ou que des ETFs ? Et c’est vrai que ça demande plus d’expertise et que ce n’est pas accessible aux plus grands débutants;

Je te souhaite une excellente journée à toi aussi 😁

Bonjour Gwenn,

J’investis beaucoup dans des fonds structurés via mon contrat d’assurance vie. Tous les fonds structurés dans lesquels j’ai investi jusqu’à maintenant donnent ou ont donné entre 9 et 12,7% par an. J’adore ces fond car ils me permettent de faire tourner mon capital. En plus je profite de la fiscalité avantageuse de l’assurance vie.

Je suis en train de me renseigner pour sélectionner 2 ou 3 ETF pour investir via un PEA. J’ai envie de me créer un petit portefeuille d’ETF.

Concernant les actions, je souhaite me former en analyse fondamentale avant de me lancer. Une fois cela fait, je souhaite me constituer un portefeuille à dividendes.

Excellente soirée à toi 😉

Bonjour Julien,

Pas mal du tout comme performances 🙂

Mais c’est quoi un fonds structuré ? C’est comme des unités de compte ?

En plus avec une assurance-vie, ton capital peut être retiré à tout moment en cas de besoin contrairement au PEA où il faut attendre 5 ans.

Mais investir dans ces deux enveloppes en même temps peut être pas mal aussi.

C’est bien tu as déjà ton plan d’action bien en tête et tu varies les plaisirs on va dire.

Pour les ETFs, tu as aussi des ETFs qui rassemblent des entreprises à haut dividende (comme les ETF aristocrates).

Tu peux aussi voir la mention « quality dividends », c’est-à-dire des dividendes d’entreprises solides et qui distribuent des dividendes depuis longtemps.

Excellente journée !

Bonjour Gwenn,

Les fonds structurés sont des fonds composés d’une part obligataire et d’un sous-jacent. Ce fond suit les variation de ce sous-jacent. Ce qui est intéressant c’est que le rendement est fixé au moment de la souscription. Cependant, tu peux sortir à valeur liquidative à tout moment.

En assurance vie, c’est une unité de compte.

Exactement, en assurance vie, tu peux retirer tout ou partie du capital à tout moment. Cependant ce support est vraiment intéressant une fois les 8 ans du contrat atteints. Tu peux également faire un retrait sur ton PEA avant les 5 ans du plan mais cela entrainera sa clôture. Ce n’est pas idéal. Cependant en cas de gros besoin, ton capital n’est pas bloqué.

Je pense que le PEA et l’assurance vie sont complémentaires car la façon d’investir sur ces 2 supports est différente. De plus, tous les deux apportent des avantages fiscaux. Autant en profiter.

Pour ne rien te cacher, au début, je voulais créer un portefeuille à dividendes sur mon PEA mais comme il n’est pas possible de les retirer, je me suis dit que ce n’était pas forcément judicieux. Cependant, il est possible de les réinvestir. Mais, dans ce cas, autant partir sur des ETF de capitalisation, du moins au début.

Qu’en penses-tu ?

Excellente journée à toi 😉

Bonjour Julien,

Ah oui, je vois un peu mieux ce que c’est, merci pour tes explications !

Oui, je pense aussi que ça peut être bien de cumuler les 2 pour profiter de leurs 2 fiscalités avantageuses.

Les assurances-vie ont aussi des enjeux de successions intéressant par rapport au PEA. 🙂

Oui, soit tu peux toucher des dividendes dans ton PEA et les réinvestir directement, sans qu’ils sortent du plan.

Ou alors, tu peux aussi passer par un ETF capitalisant qui va réinvestir les dividendes à ta place.

Si tu n’as pas besoin de toucher des dividendes tout de suite, tu peux opter pour une de ces deux solutions.

Après, le truc c’est que quand on investit une petite somme sur un ETF à dividendes, si on touche moins de 50€ / an, on va dire, c’est assez difficile de réinvestir ses dividendes. Car il faut prendre en compte les frais de passage d’ordre. Donc si les frais sont fixés à 1€ et que tu passes un ordre à 10€, alors tu auras 10% de frais, ce qui est énorme.

Alors que l’ETF capitalisant permet de réinvestir en automatique peu importe le montant touché.

Enfin, tu peux aussi investir dans un CTO avec un ETF distribuant si tu as besoin de toucher des dividendes, mais la fiscalité ne sera pas avantageuse du tout.

Excellente journée à toi aussi et merci pour tous tes commentaires ! 😊