5 exemples de portefeuilles ETF PEA

à recopier dès maintenant !

Tu te demandes comment bâtir un portefeuille d’ETF adapté à tes besoins sans savoir par où commencer ?

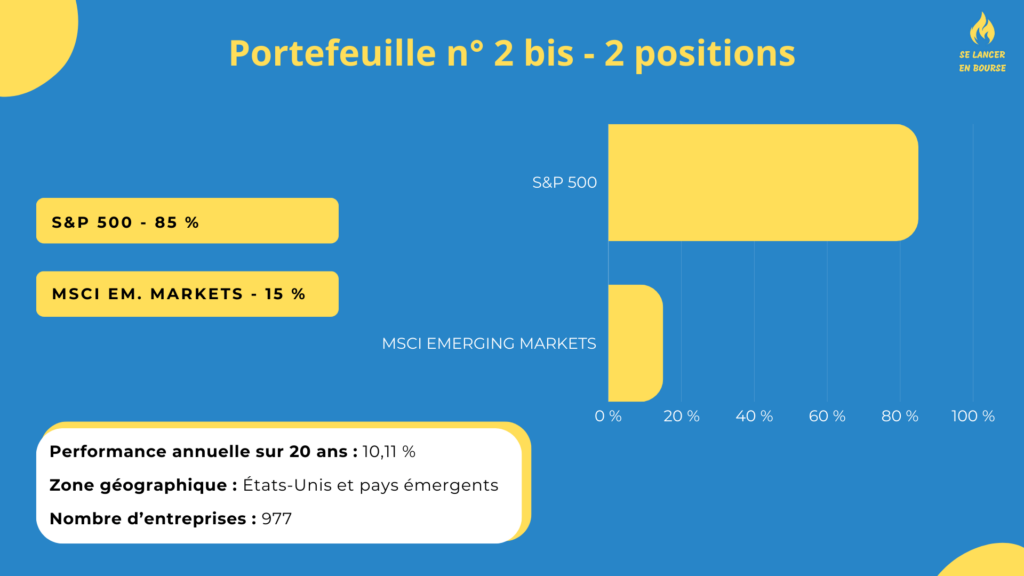

Dans cet article, nous allons te présenter 5 stratégies de portefeuille ETF PEA, allant du classique 100 % MSCI World ou S&P 500 aux combinaisons plus sophistiquées avec l’Euro Stoxx 600 et le Russell 2000.

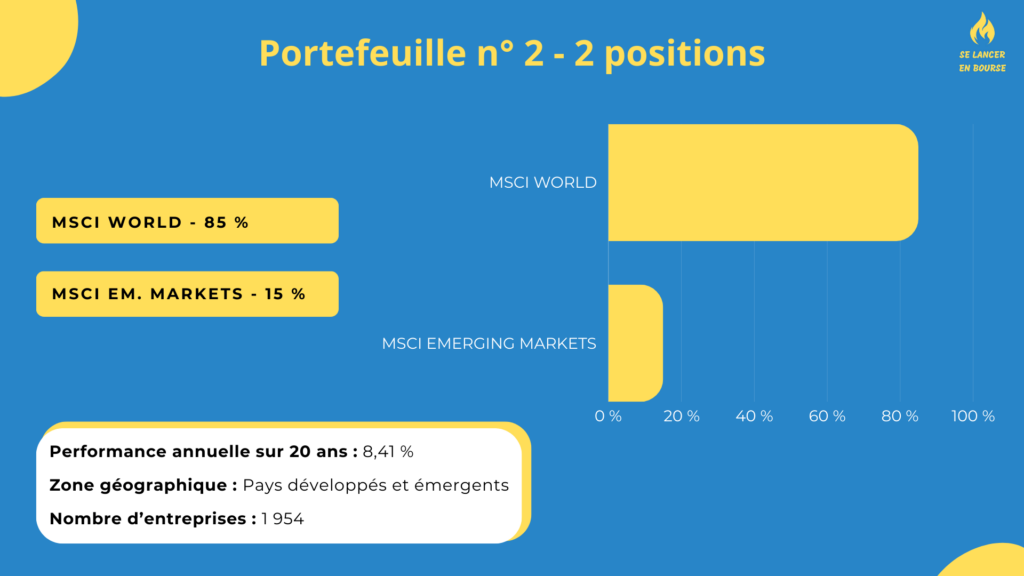

Que tu sois un nouvel investisseur ou que tu souhaites enrichir ton portefeuille, ces stratégies t’offriront des pistes pour optimiser tes placements. En effet, ces portefeuilles affichent des rendements allant de 8,41 % et 10,80 % par an sur 20 ans.

⚡ Découvre dès maintenant comment ces portefeuilles d’ETF sur PEA peuvent améliorer tes investissements !

Garde en tête que les pourcentages mentionnés sont à titre indicatif. Ils peuvent être ajustés en fonction de tes convictions d'investisseur.

Investir avec facilité : 2 exemples de portefeuilles ETF PEA SP500 et WORLD

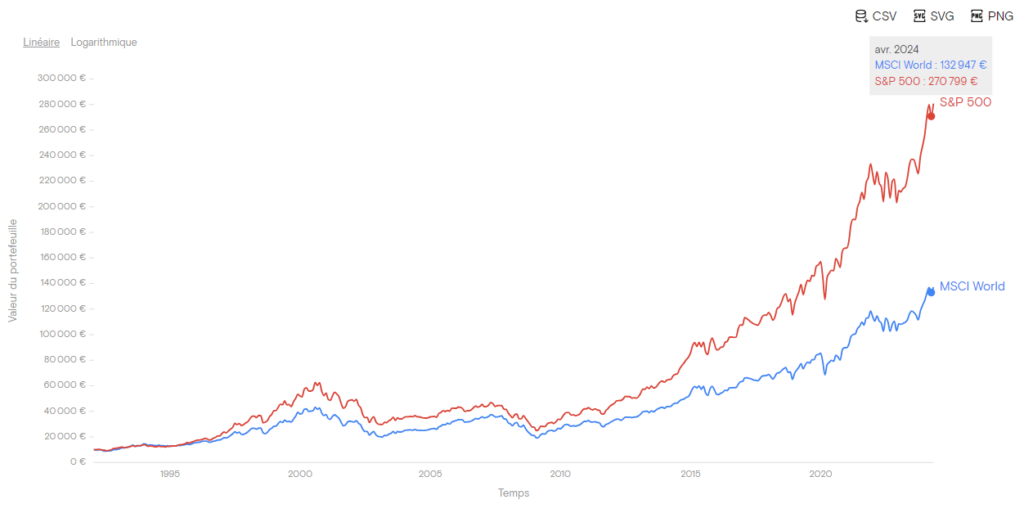

Le MSCI World comparé au S&P 500

Pour commencer, sache que tu peux réaliser un portefeuille d’ETF PEA diversifié composé d’un seul fonds : avec le MSCI World ou le S&P 500.

- Le MSCI World regroupe les 1 509 entreprises plus importantes du monde entier, réparties dans 23 pays développés.

- Le S&P 500 rassemble les 503 plus grandes capitalisations américaines.

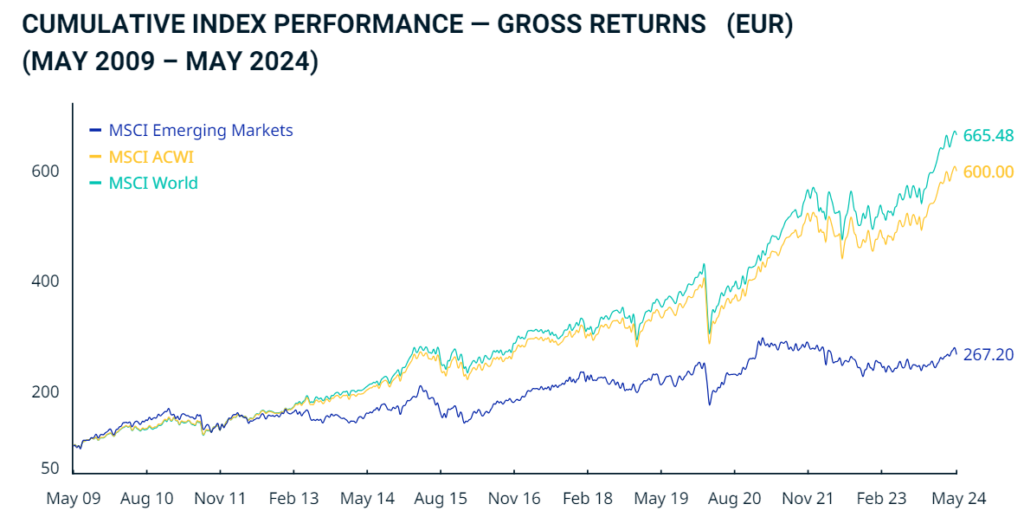

📊 De plus, si l’on regarde sur ces 2 dernières décennies, voici ce qu’on a comme performance :

- 8,80 % par an pour le World ;

- 10,80 % par an avec le SP 500.

Sans aucun doute, que tu choisisses de t’exposer à l’un ou l’autre indice, il s’agit du portefeuille le plus simple à mettre en place.

👉 D’ailleurs, il est idéal si tu débutes en bourse pour te faire la main sur les marchés financiers et investir tes premiers euros.

mais une stratégie d’investissement inspirée par la paresse

ne fera qu’une bouchée de la plupart des portefeuilles

gérés par des professionnels.

Les meilleurs ETF PEA répliquant le MSCI World

Pour investir dans l’indice World, je te recommande les 2 trackers suivants :

Les meilleurs ETF éligibles au PEA pour t’exposer au SP 500

Concernant l’indice phare américain, tu peux te tourner vers ces 2 ETF suivants :

🌿 Tu as aussi l’ETF Amundi PEA S&P 500 ESG UCITS ETF Acc qui est intéressant, mais celui-ci respecte des critères d’Environnement, de Social et de Gouvernance (pour ESG).

De ce fait, il s’agit d’un indice complètement différent du S&P 500 classique.

Parce qu’une partie des actions est retirée. Tandis que pour celles qui restent, leur proportion dans le SP 500 ESG est différente.

Un exemple de portefeuille ETF PEA ivnestissant dans les marchés émergents

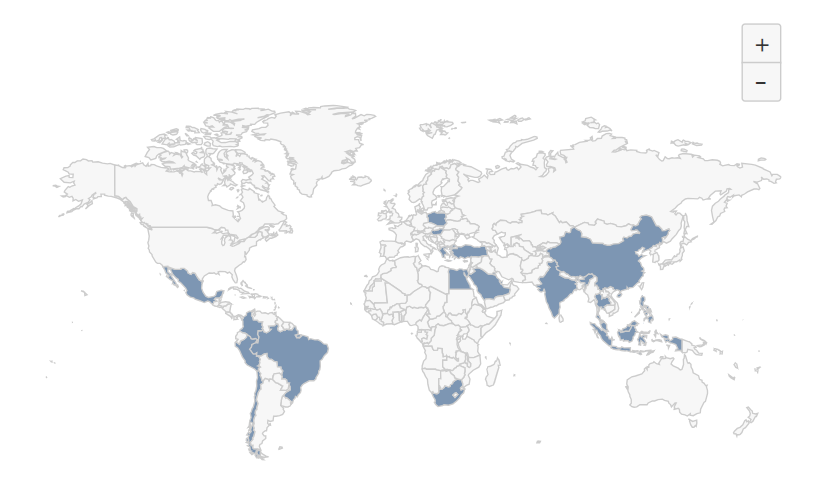

Voici l’indice MSCI Emerging Markets comprenant 24 pays émergents

Continuons avec le 2ᵉ portefeuille, qui est lui aussi, assez simple à mettre en place.

Cependant, celui-ci permet de s’exposer à 24 pays émergents.

On retrouve des États comme :

- la Chine (27,16 %) ;

- l’Inde (18,12 %) ;

- Taïwan (18,05 %) ;

- la Corée du Sud (11,57 %) ;

- le Brésil (4,66 %).

📊 La performance de cet index boursier est de 8,22 % par an depuis 1999, mais elle a chuté à 5,43 % par an sur ces 10 dernières années.

depuis mai 2009 - Source : msci.com

Globalement, l’indice MSCI Emerging Markets permet d’investir dans 1 437 entreprises réparties sur 24 pays émergents différents. En le combinant avec un MSCI World, cela te fait un total de 2 946 entreprises sur 47 pays.

Il existe également l'indice MSCI ACWI qui regroupe le MSCI World et Emerging Markets, hélas, celui-ci ne comporte que des fonds éligibles au CTO (Compte-Titres Ordinaire).

Les meilleurs ETF PEA répliquant le MSCI Emerging Markets

Pour investir sur les actions des pays émergents, tu peux investir dans l’un de ces 2 trackers :

- Amundi PEA MSCI Emerging Markets ESG Leaders UCITS ETF – Acc.

Il s’agit d’un ETF ESG (Environnement, Social et Gouvernance) excluant l’Égypte.

Donc, tu ne profites pas des performances de l’indice classique, qui est le MSCI Emerging Markets. - Amundi PEA MSCI Emerging Asia ESG Leaders UCITS ETF – EUR (C/D).

Cet ETF est aussi ESG et investit exclusivement dans 8 pays d’Asie Pacifique.

👉 Personnellement, j’ai investi dans le 1ᵉʳ ETF de cette liste. Mais je l’ai ensuite vendu à cause des performances actuelles assez décevantes.

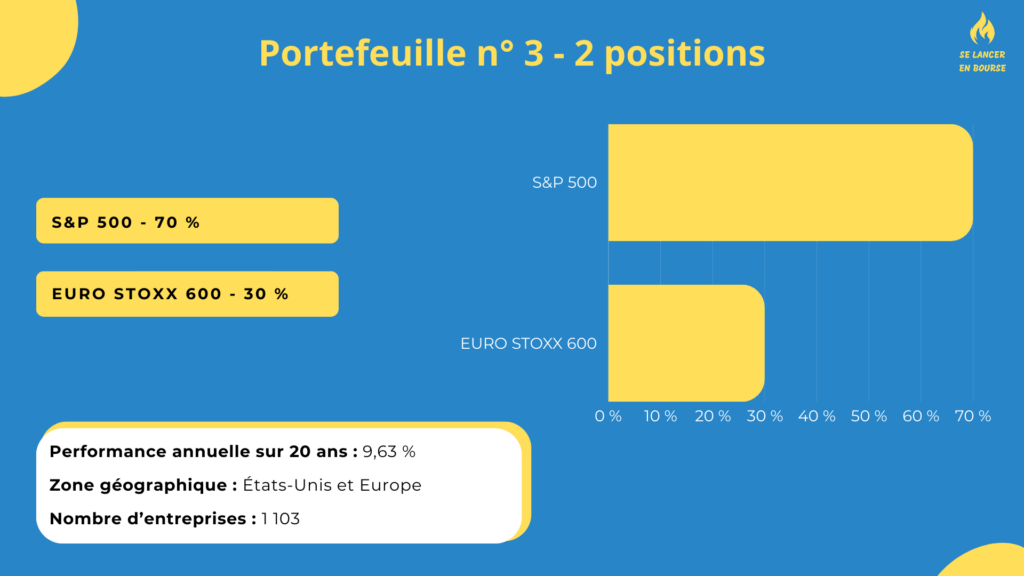

Exemple de portefeuille PEA en ETF sur les États-Unis et l’Europe

La création d’un portefeuille avec le S&P 500 et l’Euro Stoxx 600

Découvrons maintenant le 3ᵉ portefeuille qui investit en partie sur des sociétés européennes.

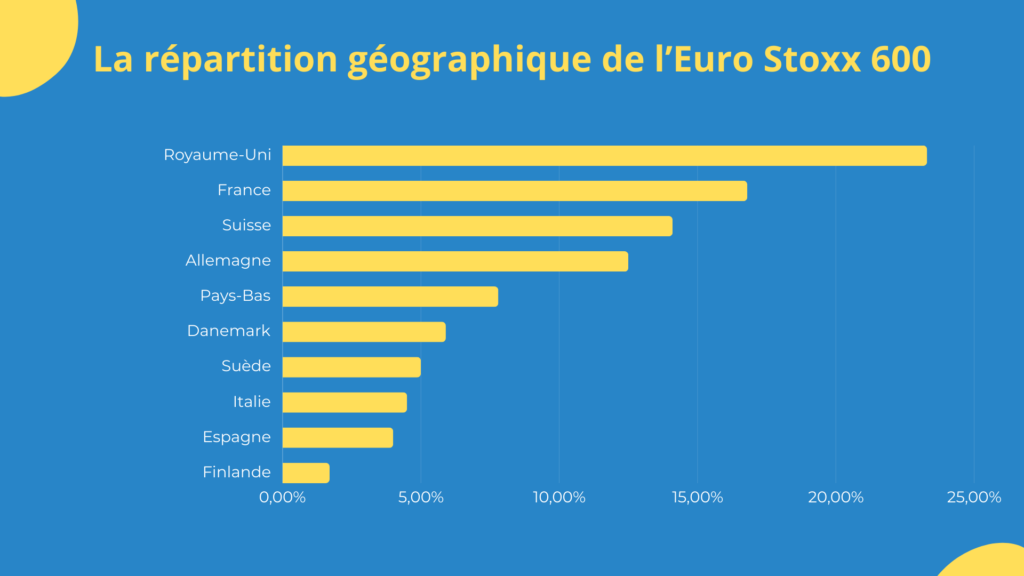

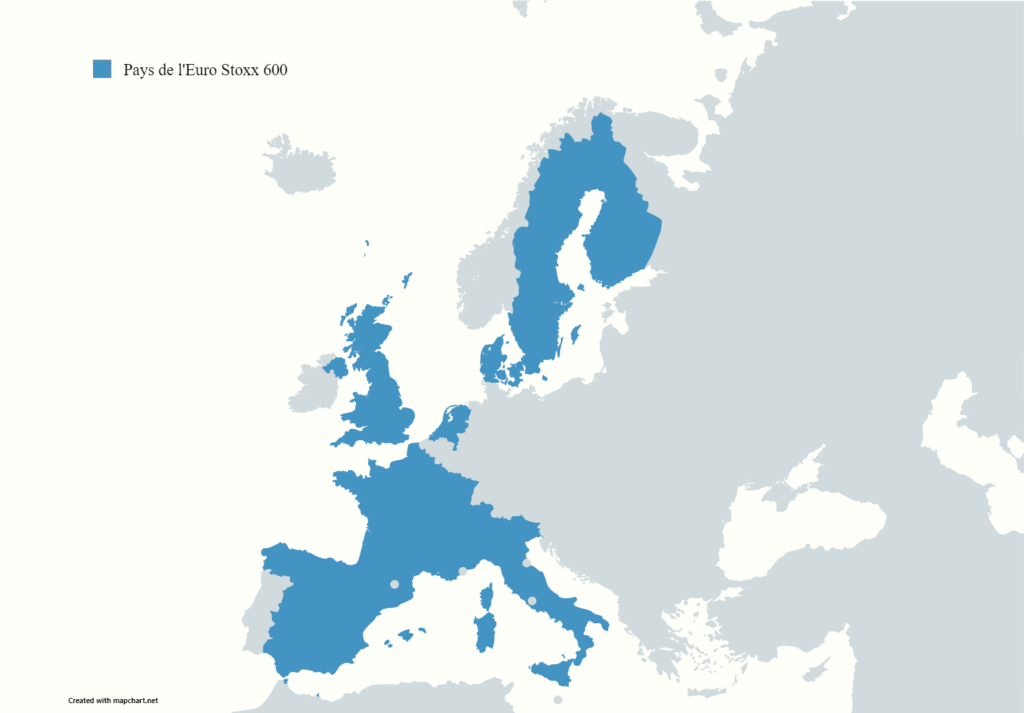

Celui-ci te permet de t’exposer au marché américain avec le S&P 500 et au marché européen avec l’Euro Stoxx 600. Le Stoxx 600 permet d’investir sur 600 actions de l’Union européenne, mais aussi sur des entreprises suisses et britanniques.

Les ETF répliquant cet index européen peuvent être éligibles au PEA, car ils utilisent une réplication synthétique.

Pour faire très simple, c’est-à-dire que l’ETF va investir dans un panier d’actions différent de l’indice de référence. Puis, il va échanger la performance de son panier avec une autre entité (généralement une banque) via un contrat financier.

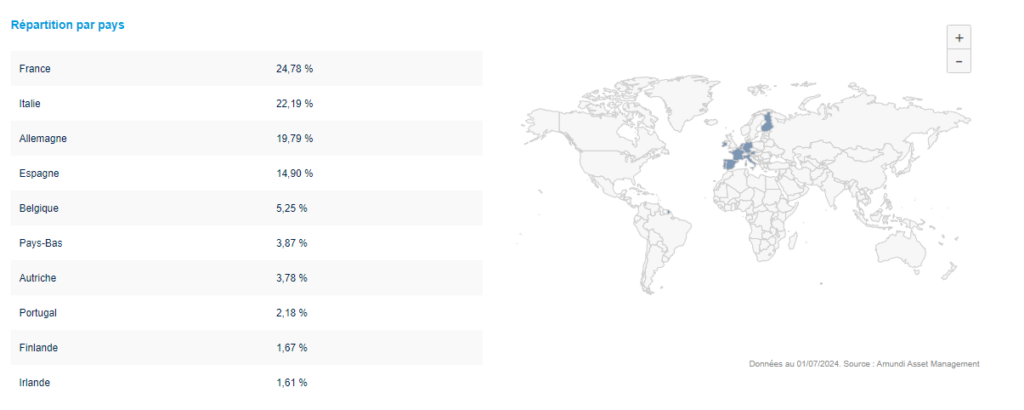

↪️ À propos du Stoxx 600, voici la liste des 10 pays les plus représentés au sein de cet indice :

📊 De plus, la performance de l’Euro Stoxx 600 est de 7,9 % par an dividendes réinvestis, depuis 1992.

Historiquement, les actions européennes sont moins performantes que les actions américaines. Mais si tu t'exposes aux 2 marchés, tu diversifieras davantage ton portefeuille PEA !

Les meilleurs ETF PEA pour répliquer l’Euro Stoxx 600 dans ton portefeuille

Voici les 2 ETF que je te conseille pour t’exposer à l’index Euro Stoxx 600 :

- BNP Paribas Easy STOXX Europe 600 UCITS ETF (Capitalisant) ;

- BNP Paribas Easy STOXX Europe 600 UCITS ETF (Distribuant).

Le premier fonds va réinvestir les dividendes pour toi (ETF capitalisant), ce qui t’apportera une plus-value conséquente à la revente. Tandis que le second va te verser des dividendes directement sur ton compte (ETF distribuant).

Il en existe une multitude d’autres qui sont gérés par Amundi.

❌ Hélas, ce n’est pas de chance, car ils sont tous sectoriels. C’est-à-dire que tu te retrouves qu’avec des actions de :

- la santé ;

- la finance ;

- l’énergie ;

- etc.

Donc, on perd fortement en diversification ; alors que c’est l’un des avantages majeurs apportés par les trackers !

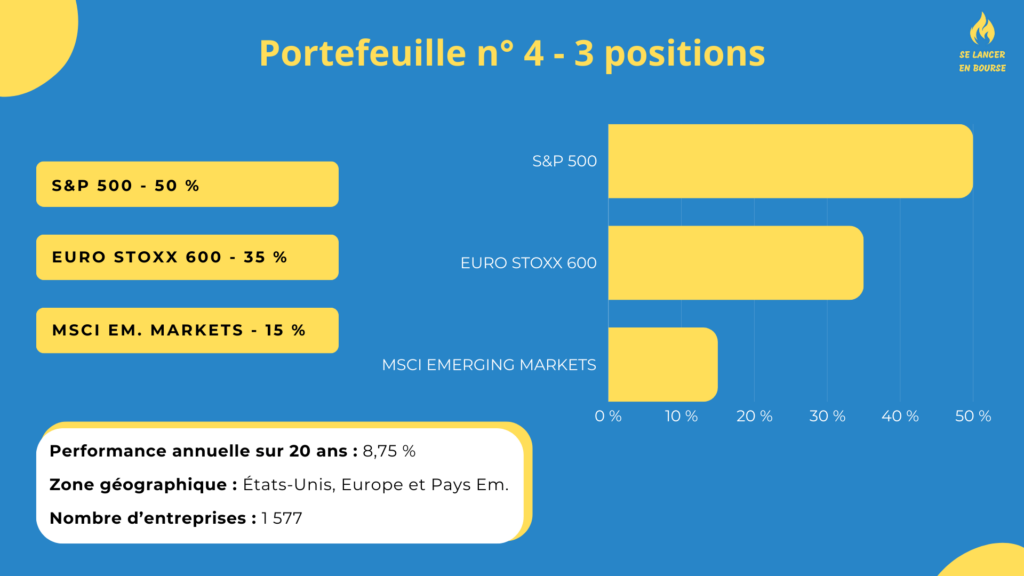

Et maintenant : un portefeuille ETF PEA diversifié dans le monde entier

Il est tout à fait possible de créer une variante du portefeuille mentionné ci-dessus, en ajoutant 15 % de MSCI Emerging Markets.

✅ Ainsi, grâce à cette stratégie, tu investis à la fois sur :

- le marché américain avec le S&P 500 ;

- les pays de l’Union européenne, le Royaume-Uni et la Suisse grâce à l’Euro Stoxx 600 ;

- 24 pays émergents via le MSCI Emerging Markets.

En fait, si l’on regarde les pays développés, il te manque juste le Japon et le Canada dans ce portefeuille. Toutefois, ces derniers sont présents dans l’indice MSCI World.

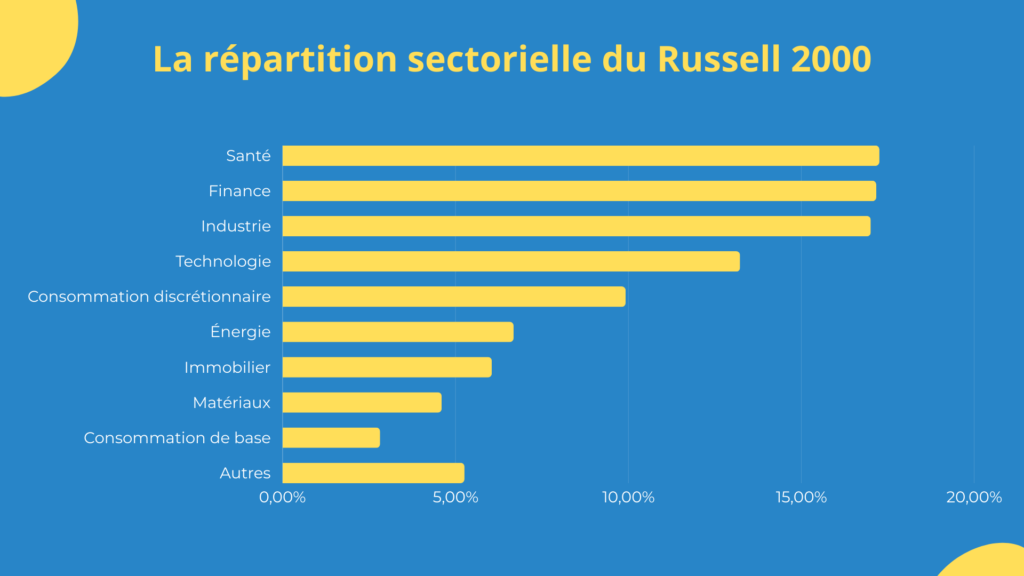

Exemple de portefeuille ETF PEA avec des petites et moyennes entreprises américaines

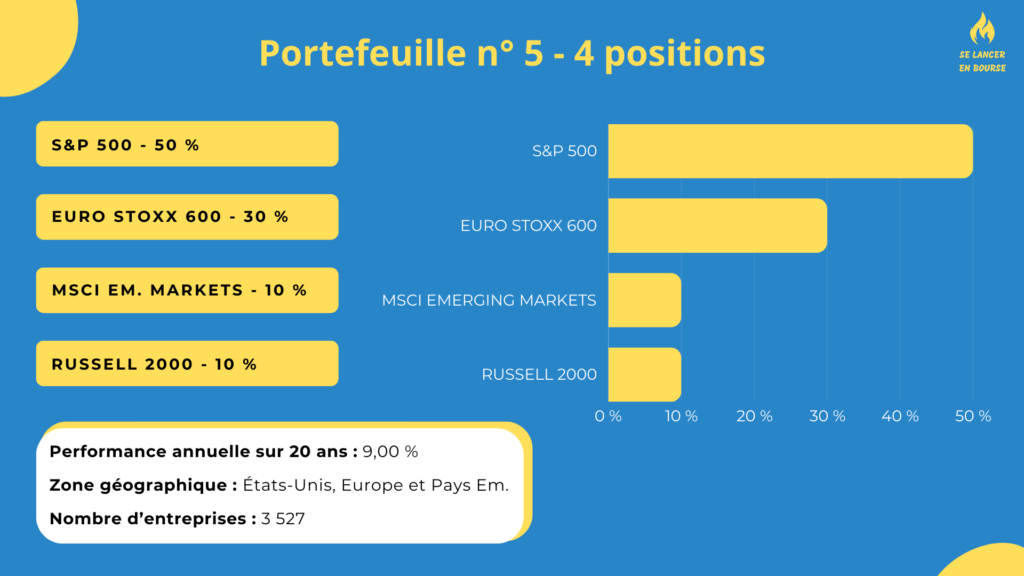

Pour ce 5ᵉ et dernier portefeuille ETF PEA, je te propose de diversifier encore plus en ajoutant un ETF sur le Russell 2000.

Celui-ci te permet d’investir sur 2 000 petites et moyennes capitalisations américaines.

Elles affichent des performances plutôt intéressantes, et surtout, ces actions sont décorrélées des grandes entreprises de l’Oncle Sam. De ce fait, c’est un autre moyen d’apporter de la diversification dans ton portefeuille.

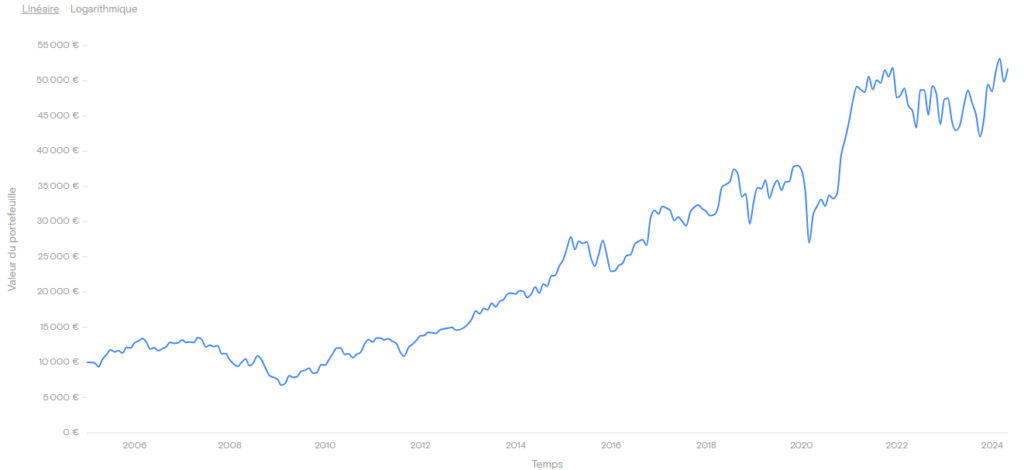

📊 La performance du Russell 2000 est de 8,90 % par an depuis 2005 ; et de 9,60 % par an ces 10 dernières années.

Quel ETF choisir pour investir sur le Russell 2000 ?

Là encore, le choix est assez restreint (désolé) !

↪️ Tu peux investir sur seulement 2 fonds :

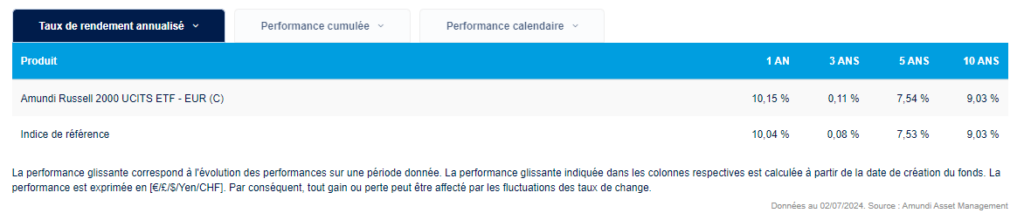

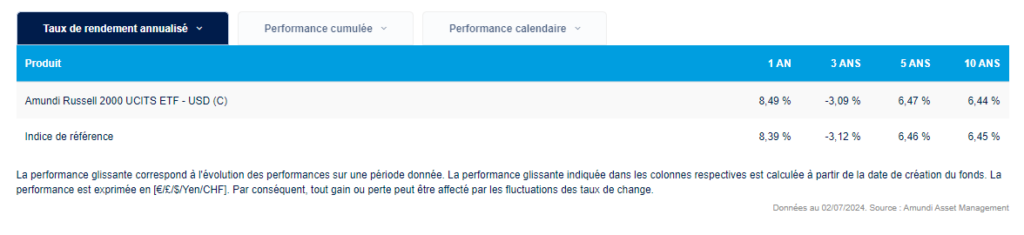

La seule différence entre ces 2 ETF est leur devise. Le 1ᵉʳ est en euros alors que le second est en dollars.

À cause de la variation des taux de change entre l’euro et le dollar, la performance de ces 2 fonds est différente. Sur la dernière décennie, celui en euros affiche un meilleur rendement, mais cela ne sera pas forcément le cas à l’avenir.

Pour te départager entre ces 2 fonds, tu peux simplement te demander si tu as une préférence pour l'euro ou le dollar. Cela dépend uniquement de tes convictions d'investisseur.

Peut-on mettre des obligations dans son portefeuille PEA ?

🎉 Depuis janvier 2019, bonne nouvelle : il est possible d’investir en obligations sur ton PEA ! On peut remercier Amundi qui est le seul à proposer 1 tracker obligataire.

Il s’agit de l’ETF Amundi PEA Obligations d’État EURO UCITS ETF.

✅ Ce fonds d’investissement a pour avantage principal d’être bien diversifié :

- géographiquement, avec des titres de dette de 10 pays européens ;

- et avec 7 types différents de maturité (c’est-à-dire l’échéance de remboursement de l’obligation).

❌ Toutefois, ce tracker comporte plusieurs inconvénients :

- des frais de gestion annuels relativement élevés avec 0,40 % par an ;

- un encours assez faible de 30 millions d’euros ;

- une performance annuelle de -3,34 % sur ces 5 dernières années ;

- le fonds n’a été émis qu’en janvier 2019 ;

- le suivi de l’indice de référence n’est pas très fiable.

Personnellement, même si un ETF obligataire existe sur PEA, je suis plutôt d'avis d'investir via un compte-titres ordinaire ou une assurance-vie.

Tout simplement, car le choix en fonds obligataires est bien plus vaste sur ces placements !

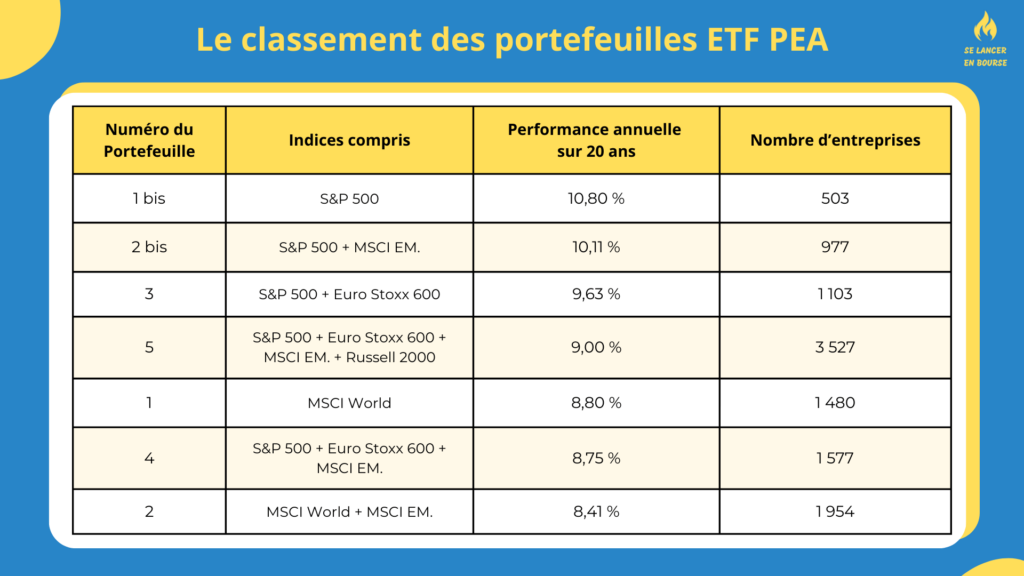

En résumé : quel est le meilleur portefeuille ETF PEA ?

En fait, il n’y a pas de réponse universelle selon moi. Tout simplement, car tout le monde est différent et n’investit pas pour les mêmes raisons.

Quel est le critère prioritaire pour la construction de ton portefeuille sur PEA ?

👉 Donc, cela dépend de ce que tu recherches :

- est-ce que tu veux le portefeuille le plus simple à gérer ?

- celui qui est le plus diversifié ?

- celui qui est le plus performant historiquement ?

De plus, concernant les ETF, tu pourras les choisir en fonction de leur devise. Mais aussi de leur façon de gérer les dividendes (capitalisant ou distribuant).

Le classement des 5 portefeuilles ETF PEA

🔎 En résumé :

- Si tu recherches la simplicité, les portefeuilles #1 et #1bis sont les plus adaptés pour toi.

- Si tu souhaites opter pour une diversification maximale, les portefeuilles #4 et #5 seront ceux qui concordent le plus avec ton profil d’investisseur.

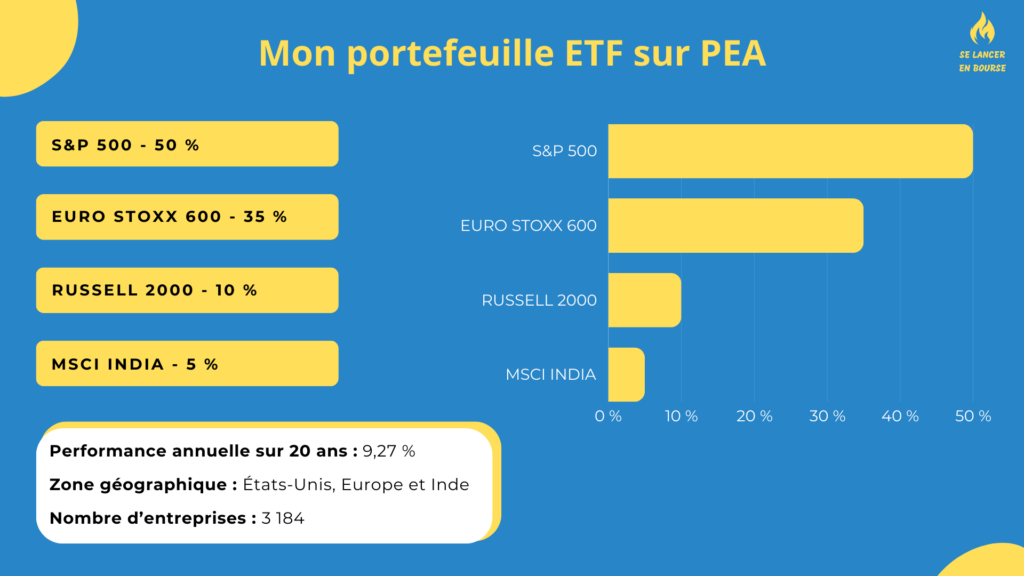

Bonus : je te présente mon portefeuille ETF sur PEA

En bonus de cet article, je voulais te partager mon portefeuille ETF PEA. Je l’ai légèrement modifié, car je ne souhaitais pas investir dans les pays émergents.

Je l’ai donc remplacé par un ETF PEA sur l’Inde à hauteur de 5 %.

Pour aller plus loin sur les ETF…

Maintenant, si tu veux aller plus loin dans ton apprentissage en bourse, je t’invite à télécharger ton guide offert juste en dessous. En plus de ton guide sur les ETF, tu recevras du contenu exclusif chaque semaine via ma newsletter ! 👇

Quel est le meilleur portefeuille ETF PEA ?

En fait, il n’y a pas de réponse universelle selon moi. Tout simplement, car tout le monde est différent et n’investit pas pour les mêmes raisons !

👉 Donc, cela dépend de ce que tu recherches :

- est-ce que tu veux le portefeuille le plus simple à gérer ?

- celui qui est le plus diversifié ?

- celui qui est le plus performant historiquement ?

🔎 Mais, en résumé, pour te guider dans ton choix de placement :

- Si tu recherches la simplicité, les portefeuilles #1 et #1bis sont les plus adaptés pour toi.

- Si tu souhaites opter pour une diversification maximale, les portefeuilles #4 et #5 seront ceux qui concordent le plus avec ton profil d’investisseur.

Comment construire un portefeuille diversifié d'ETF ?

Pour bâtir un portefeuille d’ETF diversifié, il faut que tu regardes attentivement la composition des indices répliqués dans lesquels tu investis.

↪️ Pour ce faire, tu peux analyser :

- la zone géographique concernée ;

- le nombre de secteurs d’activités différents ;

- le nombre d’entreprises regroupées dans l’index ;

- la taille des sociétés.

Ensuite, tu n’as plus qu’à regarder ce que tu as déjà et ce que tu as envie de rajouter dans ton portefeuille.

Par exemple : si tu es déjà exposé aux marchés américains et européens, pourquoi pas diversifier sur les pays émergents ? Ou sur les petites et moyennes capitalisations ?

Quel ETF MSCI World pour PEA ?

🌎 Pour investir sur le MSCI World en PEA, je te recommande les 2 fonds d’actions suivants :

Le fonds d’Amundi affiche un encours bien plus élevé que celui d’iShares. En revanche, le prix d’une part du 1ᵉʳ ETF est assez élevé avec plus de 500 € à l’heure actuelle.

Quel est le meilleur ETF S&P 500 PEA ?

🔎 Concernant l’indice phare américain qu’est le S&P 500, tu peux te tourner vers ces 2 fonds d’investissement éligibles au PEA suivants :

Quel est le meilleur ETF pour PEA ?

Il est assez difficile de répondre à cette question, car cela dépend beaucoup de là où tu veux investir et du rendement que tu vises.

👉 Cependant, pour bien commencer, je trouve que ces 2 ETF sont excellents en termes de performance et de diversification :

- pour investir sur le monde entier : Amundi MSCI World UCITS ETF – EUR (C) ;

- pour t’exposer au marché américain : BNP Paribas Easy S&P 500 UCITS ETF – EUR.

Je précise que je ne suis pas reconnu comme un professionnel par l’État ou un organisme financier public mais je suis simplement un particulier qui partage ses connaissances, ses erreurs et réflexions dans le but de vous aider.

Tout investissement comporte des risques donc n’investissez que ce que vous pouvez vous permettre de perdre. Lorsque vous décidez d’investir en ligne, il est important de bien se renseigner en amont et de croiser les sources.

Est-ce que cet article vous a été utile ?

N'hésitez pas à voter !

Note moyenne : 4.4 / 5. Compte des votes : 30

Pas encore de votes, soyez le premier à voter !

We are sorry that this post was not useful for you!

Let us improve this post!

Tell us how we can improve this post?