Interview de Ludovic Chaput, cofondateur d’Avenue des Investisseurs

Aujourd’hui Mesdames et Messieurs, c’est un grand jour pour Se Lancer En Bourse. Parce que j’ai eu l’opportunité d’interviewer Ludovic Chaput, qui avec Nicolas Decaudain, sont les fondateurs du site Avenue Des Investisseurs.

Si vous ne connaissez pas ce site, vous devriez !

C’est l’un des sites de référence pour apprendre à investir en bourse et à gérer ses différents placements. Vous verrez, leurs articles sont de très grande qualité et très détaillés.

Dans cette interview, je vous propose de découvrir les réponses de Ludovic en quatre parties :

- Partie 1 : La gestion de son patrimoine boursier

- Partie 2 : Les autres investissements de Ludovic

- Partie 3 : Questions personnelles sur l’avenir d’ADI et sur ce qu’est un bon investisseur

- Partie 4 : Questions personnelles courtes pour mieux connaître Ludovic

Je vous laisse découvrir cette interview sans plus tarder !

Et bien sûr, je remercie Ludovic pour avoir pris le temps de répondre à mes questions.

Partie 1 – Bourse

Quelle est ta stratégie en bourse ?

Pour l’investissement en bourse, je privilégie trois types d’enveloppe :

- un plan d’épargne en actions (PEA) pour certaines actions européennes,

- des comptes-titres ordinaires (CTO)

- et des plans d’épargne retraite (PER).

Les comptes-titres m’offrent une grande liberté pour investir en direct dans des actions cotées dans le monde entier. Et les PER me permettent de diminuer mon impôt sur le revenu.

J’ai aussi des assurances vie. Je m’en sers pour sécuriser de l’épargne sur des fonds euros. Donc, ils n’entrent pas en jeu dans ma stratégie actuelle d’investissement en bourse (cela pourrait changer à l’avenir, les contrats sont prêts).

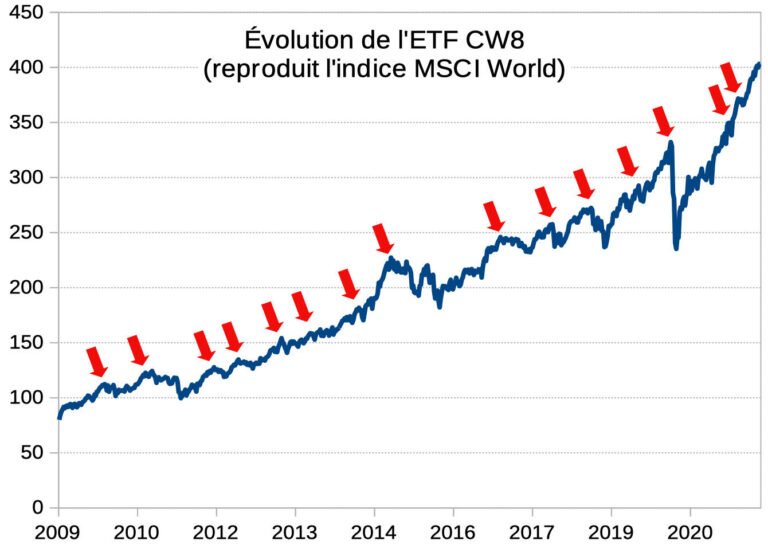

La stratégie d’investissement mise en œuvre avec les PER est très simple, je privilégie des ETF. D’ailleurs, je n’investis que sur un seul ETF répliquant l’indice MSCI World.

Chaque année, je verse en une fois (généralement vers octobre-novembre quand j’ai une bonne visibilité sur mes revenus globaux de l’année) un certain montant sur le PER me permettant de baisser d’autant mon revenu imposable à l’impôt.

Avec le CTO et le PEA, je privilégie l’investissement en direct dans des actions. J’ai un portefeuille diversifié sur une centaine d’actions.

J’investis en bourse tout au long de l’année, je suis les valorisations des marchés et je profite des corrections et/ou des dissonances entre les cours et les actualités économiques pour rentrer sur des valeurs.

Ces dissonances sont évidemment des perceptions subjectives de l’état du marché. Par exemple, à l’heure où j’écris ces lignes, avec les informations dont je dispose, je trouve que les marchés français sont bon marché. Cela ne sera peut-être plus ma perception dans une semaine. Et je peux bien sûr me tromper.

Note : le CAC 40 a pris +6% depuis la réalisation de l’interview.

Je privilégie les grosses capitalisations. Elles sont davantage diversifiées, aussi bien sur le plan géographique qu’en termes d’offres de produits et services. Ce qui permet une meilleure résilience.

Les 10 principales actions de mon portefeuille sont :

- Alphabet,

- Apple,

- Microsoft,

- Nestlé,

- Johnson & Johnson,

- Roche,

- BlackRock,

- Unitedhealth,

- Samsung Electronics,

- et Texas Instruments.

Au total, mon portefeuille (hors ETF) est diversifié sur une centaine d’actions. Je n’investis pas plus de 5 % sur une valeur.

Certains me demandent si la multiplication du nombre de lignes (et donc du nombre de passages d’ordres) dans le portefeuille n’entraîne pas des frais trop importants pénalisant la performance vis-à-vis de l’investissement dans un simple ETF.

Je tiens à les rassurer, ce n’est pas le cas. Pour les valeurs en dollars (où le coût du change en devise est parfois élevé chez certains courtiers), j’investis avec le courtier Interactive Brokers (voir mon avis sur Interactive Brokers).

Mes frais globaux sont d’environ 0,05 % du capital investi (frais de change inclus). C’est-à-dire environ 5 euros pour investir 10 000 euros. Et, contrairement à un ETF, je ne paie plus de frais après l’achat. Surtout que j’ai une stratégie Buy & Hold (j’achète les actions pour investir sur le très long terme).

Comment est réparti ton portefeuille en actions ?

Mon portefeuille a une allocation très grossièrement semblable à celle d’un fonds actions monde.

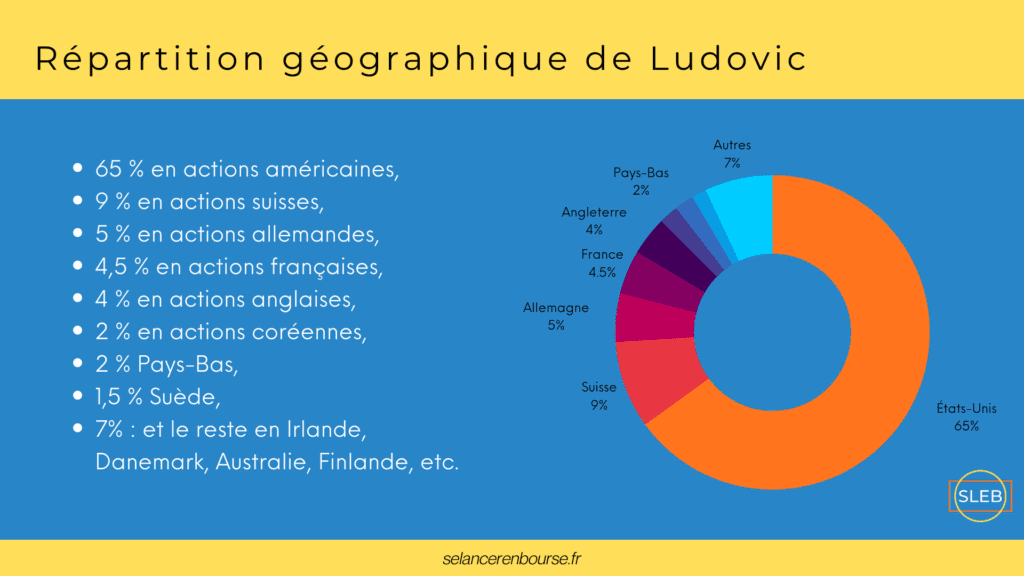

Au niveau géographique, j’ai :

- 65 % en actions américaines,

- 9 % en actions suisses,

- 5 % en actions allemandes,

- 4,5 % en actions françaises,

- 4 % en actions anglaises,

- 2 % en actions coréennes,

- 2 % Pays-Bas,

- 1,5 % Suède,

- et le reste en Irlande, Danemark, Australie, Finlande, etc.

Une remarque au passage : je compte renforcer la part investie en valeurs américaines, je vise plutôt 70 % d’actions US sur le long terme.

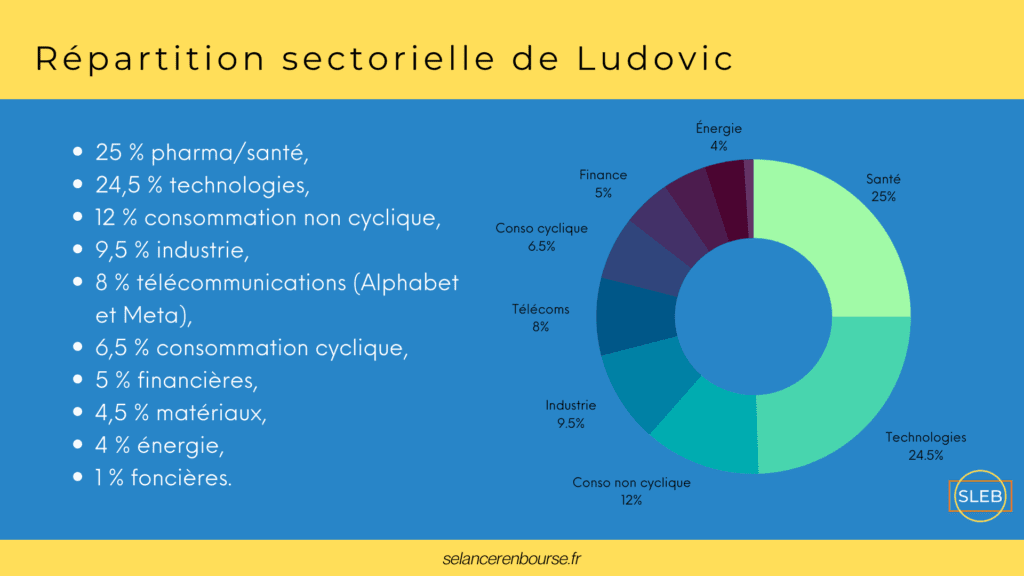

Au niveau sectoriel, je privilégie les valeurs technologiques, pharmaceutiques, et j’apprécie également les valeurs industrielles. Je ne néglige pas pour autant les autres secteurs.

Mon allocation sectorielle actuelle est la suivante :

- 25 % pharma/santé,

- 24,5 % technologies,

- 12 % consommation non cyclique,

- 9,5 % industrie,

- 8 % télécommunications (Alphabet et Meta),

- 6,5 % consommation cyclique,

- 5 % financières,

- 4,5 % matériaux,

- 4 % énergie,

- 1 % foncières.

Cette allocation me convient. Je n’exclus pas d’augmenter un peu la part de valeurs industrielles dans le futur.

Quels sont tes principaux critères pour choisir une action ?

Je m’appuie sur les indices factoriels « Quality » développés par la société MSCI (MSCI World Quality, MSCI USA Quality, MSCI Europe Quality…) pour identifier des actions qui me semblent intéressantes.

J’ai eu l’occasion de présenter l’indice factoriel « Quality » dans un récent article sur Avenue des Investisseurs où je fais un tour d’horizon des marchés actions des principaux pays du vieux continent et présente une sélection des meilleures actions européennes et PEA.

Et je relève le fait que les indices factoriels « Quality » ont sensiblement surperformé leurs marchés ces dernières années. En substance, les entreprises « Quality » doivent répondre aux 3 critères suivants :

- de bons retours sur capital,

- des bénéfices en croissance régulière,

- un endettement faible.

J’apprécie ces critères (davantage que des critères value, momentum, dividendes…). Cela colle avec l’idée que je me fais d’une bonne action. Le critère de l’endettement est particulièrement intéressant dans le contexte actuel de remontée des taux.

Cependant, les valeurs de qualité ont tendance à se payer cher. Je guette les cours et essaye d’optimiser mes points d’entrée sur ces valeurs. Par exemple, j’ai attendu un certain temps avant d’entrer sur Adobe car je l’estimais trop chère encore récemment.

Je précise ici que ce n’est pas un conseil d’investissement. Rien ne garantit que les actions de l’indice factoriel « Quality » continuent de surperformer à l’avenir.

En pratique, je combine le critère « Quality » avec une appréciation plus personnelle des entreprises.

Je me pose la question : cette entreprise a-t-elle de bonnes chances d’être encore là dans 50 ans ? Si la réponse est « oui », c’est un critère positif complémentaire pour entrer sur l’action.

Partie 2 – Autres Investissements

Quel est ton avis concernant les cryptomonnaies ?

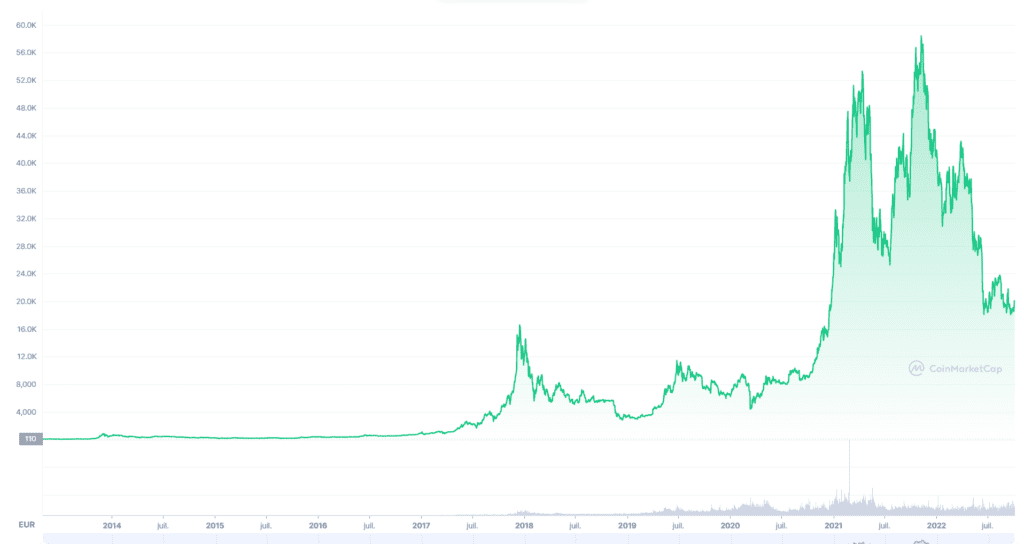

La technologie de la blockchain est intéressante. Aussi, je comprends tout à fait l’engouement qu’il peut y avoir à disposer d’un système permettant de désintermédier les transactions, que ce soit pour les individus et les entreprises. En revanche, je ne suis pas attiré par les cryptomonnaies à titre d’investissement.

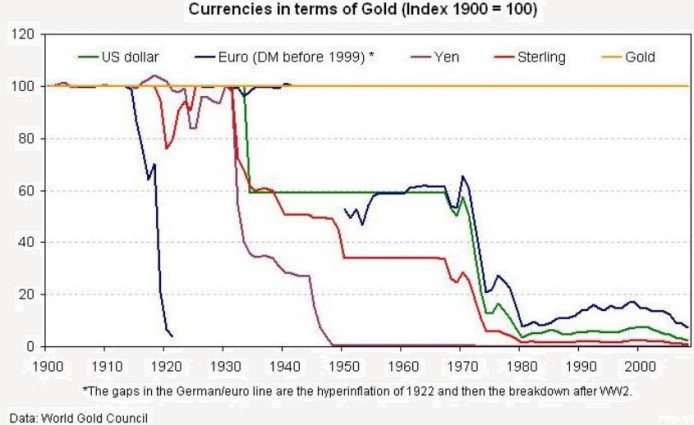

En qualité de monnaie, certains voient dans les cryptomonnaies une réserve de valeur alternative à des monnaies courantes telles que l’euro ou le dollar américain. Ces dernières ayant l’inconvénient de se déprécier dans le temps (raison pour laquelle j’évite d’être investi en cash/monétaire).

Mais, de ce point de vue, je suis incapable de valoriser une cryptomonnaie. Est-ce que le juste prix du Bitcoin est de 1 $, 1 000 $ ou 1 m$ ? Je l’ignore.

Du coup, je ne me vois pas acheter une cryptomonnaie avec comme seule motivation l’espoir qu’une personne me la rachète à un prix encore supérieur dans le futur. Mon binôme Nicolas est moins catégorique que moi à ce sujet, et a réservé une petite place au Bitcoin et Ethereum : 2 % de son patrimoine.

Autre point, je préfère les actifs qui délivrent un rendement, si possible avec une bonne protection contre l’inflation du prix des biens et services que je suis susceptible de consommer.

C’est justement le cas des actions (dividendes) et de l’immobilier (loyers). Apple, Amazon, Amundi, Danone, Microsoft, Stanley Black & Decker, Total… Autant d’entreprises dont je suis à la fois client et actionnaire !

Que penses-tu du trading ?

Cela ne m’a jamais intéressé. Je n’ai aucune idée des performances escomptables avec ce type d’activité. J’ai shorté trois fois des indices et une action il y a une dizaine d’années.

Des opérations sur 2-3 jours avec de petits montants. Je suis sorti trois fois gagnants, mais j’ai pu voir que ce type de pari est très aléatoire et stressant donc je ne suis pas allé plus loin.

Je préfère l’investissement à long terme, à l’image de Warren Buffett. Et de toute façon, je n’ai pas le temps pour rester devant l’écran à guetter les cours et trader.

Combien as-tu de sources de revenus au total et quelles sont-elles ?

Ma première source de revenus, ce sont mes revenus professionnels. Je suis consultant dans le domaine de la modélisation et des simulations numériques.

Une autre source de revenus découle d’Avenue Des Investisseurs. Des internautes nous sollicitent pour du conseil en gestion de patrimoine. Nous avons donc fini par lancer un service de gestion de patrimoine !

Je ne cherche pas à en faire la publicité ici, mais en deux mots, nous avons monté un cabinet en gestion de patrimoine indépendant. Et, nous avons recruté des conseillers avec une philosophie alignée avec celle d’Avenue Des Investisseurs. C’est une grande source de satisfaction de pouvoir proposer un conseil sur mesure aux clients.

Ma dernière source de revenus, ce sont les dividendes… C’est un petit revenu complémentaire pour le moment, je réinvestis la totalité des dividendes en actions. J’espère faire grossir ce capital pour que cela constitue un vrai complément de revenu à la retraite.

Partie 3 – Questions personnelles

Quelle est la qualité la plus importante pour un investisseur boursier selon toi ?

Il faut connaître ses limites.

Ne pas prendre de risques excessifs et ne pas hésiter à privilégier un ETF MSCI World en cas de doute sur ses capacités à gérer un portefeuille d’actions en direct. Un fonds action monde est certainement le meilleur support d’investissement que l’on peut recommander, même aux investisseurs chevronnés !

Comment vois-tu Avenue des Investisseurs d’ici 5 ans ?

Nous avons encore beaucoup de sujets à aborder. L’univers de l’épargne et de l’investissement est tellement vaste. Nous allons traiter toujours plus en profondeur les sujets.

Aborder des sujets plus pointus sur la fiscalité, présenter les subtilités et les avantages de tel ou tel placement, expliquer comment optimiser davantage encore son allocation et son patrimoine, calculs à l’appui, etc. Nous avons beaucoup de sujets en stock !

Et comme je l’ai évoqué précédemment, le grand changement est la création du cabinet en gestion de patrimoine en complément du site.

Penses-tu que tout le monde peut atteindre l’indépendance financière ?

On atteint tous l’indépendance financière à la retraite ! Ahah.

Plus sérieusement, je pense que pour atteindre l’indépendance financière, il faut réunir les caractéristiques suivantes :

- Acheter sa résidence principale.

- Réussir à épargne une fraction significative de ses revenus sans avoir la sensation de se priver.

- Optimiser ses placements.

- Et, avoir un bon salaire.

Acheter sa résidence principale est essentiel pour se protéger de l’inflation des loyers. Et, avoir toujours un toit en cas de coup dur est rassurant.

Plus le taux d’épargne sera important, plus il sera possible d’être indépendant financièrement tôt. Pour autant, je pense qu’il faut éviter de trop épargner si cela est vécu comme une privation.

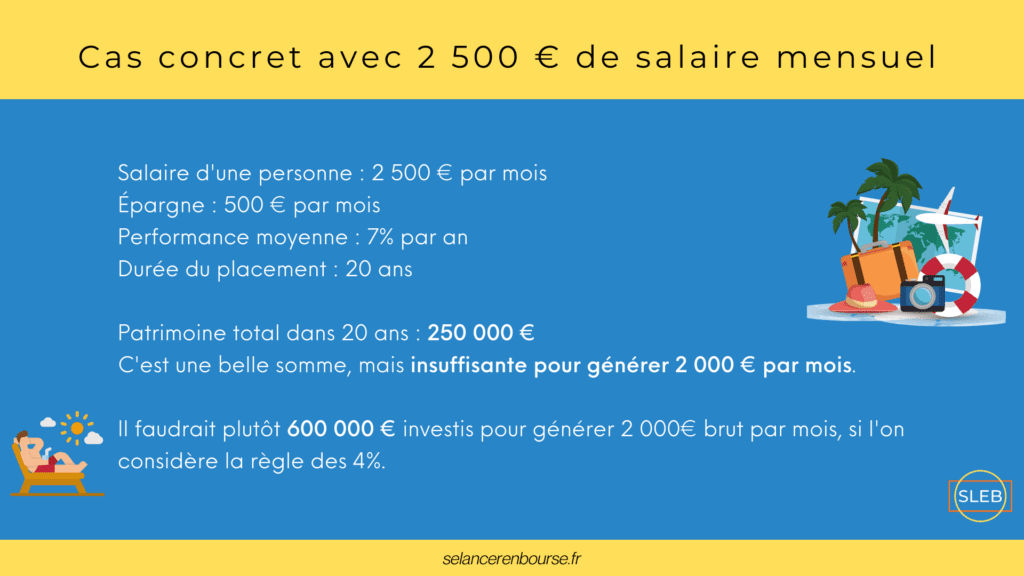

Si l’on prend le cas d’une personne touchant 2 500 € de salaire mensuel. Pouvoir épargner 500 € par mois (soit 20 % de ses revenus) me semble déjà un effort très remarquable, d’autant plus si la personne vit en région parisienne ou a des enfants.

Admettons que l’épargnant arrive à placer 500 € par mois pendant 20 ans sur un placement qui délivre une performance moyenne de 7 % par an (allocation très dynamique en actions).

Ce qui est déjà un effort d’épargne et une performance très au-dessus de l’épargnant ordinaire en France. Au bout de 20 ans, le capital sera de 250 000 €.

C’est une belle somme, mais elle sera insuffisante pour délivrer un revenu mensuel de 2 000 € (le montant du reste à vivre de l’épargnant durant la phase d’épargne).

Par conséquent, il faut vraiment un taux d’épargne très important pour atteindre l’indépendance financière… Tout le monde peut y arriver, mais cela implique de gros efforts, épargner ne suffit pas.

Je connais un boulanger qui est en train de se créer son indépendance financière en rénovant de fond en comble (charpente, cloison, électricité, plomberie, etc.) des immeubles achetés à des prix très faibles dans un village du sud-ouest.

L’opération est rentable, mais il y passe beaucoup de temps et c’est physique !

Partie 4 – Questions personnelles courtes

Quel est ton livre préféré ?

Il y en a beaucoup… J’aimerais bien relire Les naufragés des Auckland, de François Édouard Raynal. C’est un récit autobiographique. J’apprécie le style de son écriture et l’histoire est passionnante (j’aime bien les récits d’aventure).

Quel est ton film préféré ?

Il y en a beaucoup… Là, tout de suite, j’ai envie de citer The Dark Knight de Christopher Nolan (j’adore Batman).

Quels sont tes blogueurs préférés ?

J’aime bien le youtubeur Xavier Delmas (investisseur en actions et ancien trader). Je ne rate jamais ses vidéos, je les recommande à tous ceux qui veulent investir en bourse !

Quel métier rêvais-tu de faire quand tu étais enfant ?

Je n’avais pas de métier de rêve. J’aime depuis toujours les sciences, les technologies et la finance. Et ce sont devenus mes centres d’activités professionnels une fois adulte, je suis donc très satisfait.

Qui est ton plus grand mentor ?

Je n’ai pas de mentor, mais j’apprécie le parcours de David E. Shaw. C’est un Américain qui a démarré sa carrière professionnelle dans la recherche sur les supercalculateurs. Puis, il a basculé en finance vers trente ans, il a monté le fonds d’investissement D. E. Shaw & Co (pour l’anecdote, Jeff Bezos bossait pour lui avant de monter Amazon).

Ce fonds tire parti de technologies avancées pour investir en bourse avec des résultats époustouflants. Le fonds n’est malheureusement pas accessible au grand public.

Plus récemment, David E. Shaw a également lancé un laboratoire de recherche en modélisation moléculaire et a mis au point des supercalculateurs pour réaliser des simulations numériques avancées.

Encore merci à Ludovic pour ses réponses. J’espère que cette interview vous aura plu et que vous l’avez trouvé intéressante.

Si jamais vous avez des remarques, n’hésitez pas à les mettre en commentaire.

Et, enfin, n’oubliez pas, pour découvrir le travail de très grande qualité de Ludovic et Nicolas, je vous recommande vivement de vous rendre sur leur site Avenue Des Investisseurs.

Je précise que je ne suis pas reconnu comme un professionnel par l’État ou un organisme financier public mais je suis simplement un particulier qui partage ses connaissances, ses erreurs et réflexions dans le but de vous aider.

Tout investissement comporte des risques donc n’investissez que ce que vous pouvez vous permettre de perdre. Lorsque vous décidez d’investir en ligne, il est important de bien se renseigner en amont et de croiser les sources.